コロナショックで大きく下落した世界の相場。

リーマンショックや東日本大震災を超える急速な下落であったのは記憶に新しい。

当然ながら、この時に大損をしたり、大幅な含み損となった人は少なくありません。

しかしこれだけ相場が動いたと言うことは、逆に大きな儲けを出した人もいるに違いありません。

屑オプションにまつわる複雑な相場事情をまとめました。

オプションって何?

板表示はほとんど株と同じ

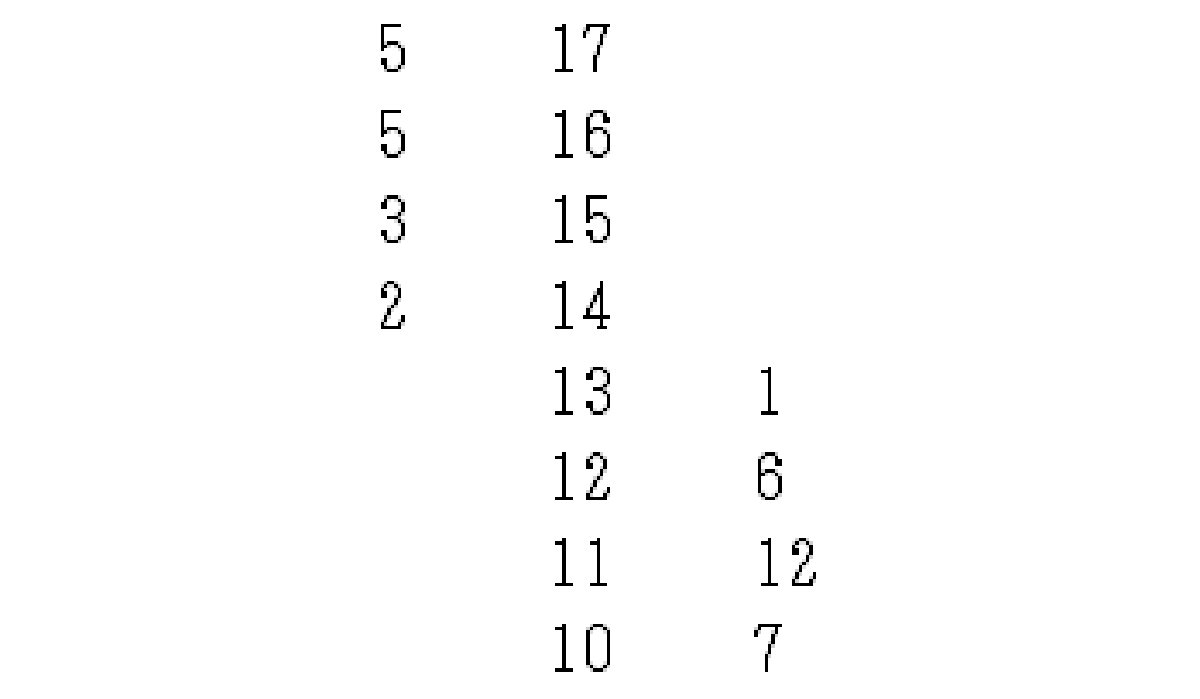

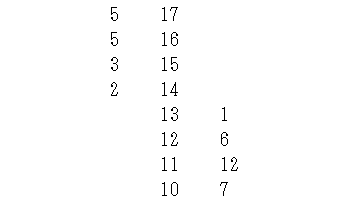

この板表示は特に安い(10円台の)225オプションの板表示です。

値段が安いので、屑オプションなどと呼ばれることもあります。

オプションにはコールとプットがありますが、どちらでもこのような板表示です。

一見すると株とほとんど変わりません。

違うのは株の場合、100株単位の銘柄がほとんどですが、オプションの場合は1枚単位になっている点。

3円から850円まで跳ね上がった屑プット

ショック相場の裏では、とんでもない「金融の乱」が起きています。

コロナショックの相場において、20/03 P20000のオプション価格は、3円から850円まで跳ね上がりました。

20/03 P20000はオプションの種類です。

種類とは?

20/03 P20000の意味は?

20/03 P20000は、株で言えば銘柄名に相当します。

20/03は、2003と表記する場合もあります。

- 20は2020年の下2桁

- 03は3月限

- Pはプット

- 20000は日経先物の価格

を意味します。

このプットオプションが3円から850円まで急騰。

下で1万円分買っておけば、それが数百万円に。

もっとたくさん買っておけば、とんでもない大儲け。

3月限とは

期限が3月であると言う意味。

3月限と書いて「さんがつぎり」と読みます。

先物オプション(先物とオプションを合わせてこう呼ぶ場合と、オプションだけをこう呼ぶ場合あり)には期限(期日)があります。

そこが株と違う点です。

期日と言うのは、その日で消えてなくなるということ。

もちろん利益が残る場合もあれば、損失が出る場合もあります。

プットとコールの値動き

イメージ的に言うと、

- 日経平均が上がるとコールが値上がり、プットが値下がり

- 日経平均が下がるとプットが値上がり、コールが値下がり

します。

20000はどういう意味?

Pの部分は、コールの場合、PではなくてCと表記されます。

英語では

- プット:Put

- コール:Call

と言うことです。

20/03Pのオプションには、それ以外にも様々な先物価格の「銘柄」が存在します。

例をあげれば

- 20/03 P21000

- 20/03 P22000

等です。

イメージ的に言えば、どの「銘柄名」であっても、同じプットであれば、おおむね似たような値動きになります。

コール同士についてもそれは言えます。

オプションのとんでもリスク

買いで資産100倍の裏に

冒頭で述べたとんでもない急騰があるたびに、一夜にして資産を大きく増やす人もいれば、その逆もありえます。

3円で空売りをかけて850円まで持っていかれたらどうなるのでしょうか。

追証の恐さは、仮に850円まで急騰してから3円まで値段が戻ったとしても逃れられない事です。

担保割れを起こした時点で、相応のおカネを差し入れなければなりません。

戻ったので払わなくていいでしょう?では済みません。

板の薄さと値動きの大きさ

オプションは、株で言えば小型株や低位株のような板構成になっていることが少なくありません。

ものによっては板が飛び飛びの状態もあります。

その状況で、あまりにたくさんポジションを抱えていたらどうなるでしょうか。

空売りの場合、すぐ買い戻せないリスクがあります。

ダイナミック・サーキットブレーカー(下記)となってしまい、簡単に買い戻せなくなるためです。

早い話、板に出ていないものは買い戻せない。

自分の買戻しで値が上がり、そうなってしまう場合も。

これが売りのリスクです。

空売りのリスクはオプションに限らない

実は空売りのリスクは、株・為替・オプションその他でも共通していて、損失が無限大となる場合がないとは言えません。

株ならストップ高を連発されたらアウト。

為替ならインフレになったら…。

オプションの場合には、値動きが非常に大きくなるケースが度々あるので、より一層注意が必要になります。

なぜオプション売りをやる人がいるのか

オプションの価値は時間とともに減衰する

オプションには期限があり、その時までに1円張付きの状態になる場合が多い。

オプションは時間とともに価値が減少するためです。

どうせ値下がりするのですから、空売りをすれば簡単に儲かる、そう考えるのは理解できる事です。

とんでもなく担がれ追証となるリスクの裏に、オプション売りの甘く危険な誘惑が存在します。

十分な資金の裏付けがあれば、ヘッジとしての使い勝手は良いのですから。

先物と組み合わせて様々なヘッジの手法

オプションには様々な種類があり、先物との組み合わせを含めた幅広いヘッジが可能です。

例えば、ざっと組合せを考えただけでも

- 先物買い+コール売り

- 先物買い+プット買い

- 先物売り+コール買い

- 先物売り+プット売り

- コール買い+プット買い

- コール買い+プット売り

- コール売り+プット買い

- コール売り+プット売り

取引の幅、組み合わせの可能性はとても広いです。

これだけ売ってるオレって凄いだろ

「すぐ下がるのだから売れるだけ売ってやれ。」

オプションではこれが最も危険な手法。

ですが、そういったリスクを恐れない態度を自慢したい筋もいるでしょう。

実際、度胸を女性に見せたくてロシアン・ルーレットをやり、一発目で弾が出て天国行きになった人もいます。

度胸自慢は一見格好良く見えて、その実、命の無駄遣いに過ぎません。

度胸自慢ではなく、本場の有能なトレーダーがオプションで破産することもあります。

プット売り失敗の実際例

過去には腕利きの名トレーダーと言われた人が、プット売りで一発退場となった例があります。

ヴィクター・ニーダー・ホッファーは米国で一世を風靡した人で、米国の金融業界で知らない人はいないと言うくらい有名な人でした。

かのBNFは、彼にあやかり名前をつけたのだとか。

(ヴィクターならVNFですが。)

ヴィクターニーダーホッファーとは

元大学教授(財政学)にして投機家。

スカッシュの元学生チャンピオン。

ヘッジファンドマネージャー。

彼の名前で検索すると、輝かしい経歴がすぐさま出てきます。

暴落で追い詰められた末に【1997年10月27日】

当時、 NHKスペシャルと言う番組で、1日で50億円を失ったとして紹介された男。

それがヴィクター・ニーダー・ホッファーです。

彼はアジア通貨危機を発端とした暴落に巻き込まれ、起死回生のプット売りを仕掛けたところで破綻となりました。

巨額マネーによる往復ビンタを食らった、と言う訳です。

この動画では、

- ヴィクターとテニスをする若き日のジョージ・ソロス

- 破産したヴィクターと対照的に大儲けをした弟のロイ

- 主人ヴィクターの破産を気にもとめず大邸宅で眠る大型犬

- ヴィクターの大枚のプット売りを証言する顧客

- 同級生のノーベル経済学賞受賞者マイロン・ショールズ

などが紹介されていました。

その他オプションの注意点をざっと

株価に相当するオプションの価格はプレミアムと呼ばれ、単位は円です。

オプションの値動きは、イコール、プレミアムの値動きです。

プレミアムが1円~30円くらいの安いものは一般に、屑コール、屑プットと呼ばれます。

オプションのタイム・ディケイ

オプションの買いによって、裸で(ヘッジではなく)デイトレ・スイングをするのは、きわめて難しいです。

時間とともに徐々にプレミアムが下がることをタイム・ディケイと呼びます。

ディケイとは腐ると言う意味の英語。

タイム・ディケイのために値下がりするため、買いは難しく、空売りが易しく感じられます。

しかし上述したように、それを補って余りあるリスクが存在しています。

オプションのリスクを一言でまとめると

オプションでは、買い専門でやっている分には、損失は買った金額の範囲内になります。

しかし、タイムディケイによりオプションが1円張付きになって、オプションの最終日に消えてなくなる(つまり0円になる)ことが多いです。

空売りの場合には、上述のようにとんでもなく担がれる場合がないとは言えません。

オプションを買ったら建て代金はどうなる

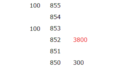

オプションは、1枚につきプレミアムに「×1000倍」した金額が、株で言うところの建玉代金になります。

つまり、3円のプットを1枚買ったら、建て代金は3000円です。

これが仮に850円まで値上がりすると、建て代金は

850円×1000=85万円

となり、決済した場合は差額(85万円-3000円)が利益となります。

売りで担がれた場合には、その分が損失となります。

オプションの1枚は、株で言うところの1000株分のようなものです。

屑オプの1ティックの率がデカい

オプション価格(プレミアム)が安い屑コール、屑プットでは低位株と同じく、上の板で買ってしまったら、なかなか同値では降りられません。

特に深夜0時以降の屑オプションは板がスカスカで、値が飛んでしまい、上の板が12円で下の板が8円なんてことも。

ダイナミック・サーキットブレーカー

ダイナミック・サーキットブレーカー(DCB)とは、株で言えば、特別気配に相当するものです。

何らかの材料が出て急騰する場合、あるいは急落する場合など、このDCBが発動される場合があります。

空売りの筋が驚き、慌てて買い戻そうとした場合には、事態はさらに深刻となります。

屑プットなど、そもそも板が薄い。

買い戻せず延々担がれるなんてことがない訳ではありません。

空売りの場合、株よりオプションの方がさらに大きくやられる場合が少なくないのです。

手数料は軽視できない

オプションは結構手数料がかさみます。

なぜかと言うと、オプションの手数料は売買代金の何%と言う計算をする証券会社がほとんどだからです。

安いオプションを小額買っても、何度もやっているうちに建玉総額はすぐに膨れ上がります。

その数%が手数料となるため、やればやるほど比例して手数料が大きくなります。

実際の手数料計算

株でも、同じような手数料の計算方法を取っている証券会社はあります。

オプションの手数料の率は証券会社ごとに異なり、建玉総額の0.15%~0.22%の間の証券会社が多いようです。

建玉総額が1000万円の場合を考えると、手数料1.5万円と2.2万円の違いで7000円の差。

安い屑オプションで控え目に売買していも、このくらいの差は簡単についてしまいます。

もちろん、屑オプションは最も安い、株で言えば10円~20円の水準に相当します。

そうではなく、もう少し高い(10倍あるいはそれ以上の水準の)オプションの取引をしたら、手数料はどうなるか。

なかなかシビアな問題です。

手数料は回数にも依存

買う時と売る時の両方ともに手数料がかかる訳で、建玉の総額が1000万円分に達するのは割とすぐです。

25円のオプションを1枚買って売るのを200回やったら1000万円に達しますから。

225オプションの取引時間帯は早朝までと長いので、相場が急変した場合など、急にポジションを解消したり、買い増したりと言うことがあります。

手数料問題はなかなか大事なファクターです。

大損を避ける値動き把握法

プットの損切り法

米国株のリバウンドを受け日本株がギャップアップ。

つまりはプット買いでやられる。

したがって、寄りでブン投げの一手。

買値の4分の1くらいにはなります。

しかも寄りで切っていなかったら、さらに下がる場合は少なくない。

東証1部の買い銘柄を持っておくべき。

通常は東証1部の銘柄なんて、そうそう利幅は出ません。

しかし、プット買いがやられる時には、思いのほかギャップアップするものです。

このおかげで、トータルプラスで逃げられたことが何度もあります。

降りたプットの値動きパターン

寄り付き直後に日経平均がどんどん下げて、始値比-200円くらいまで行っても、寄りでブン投げたプットは戻らないことが多いです。

オプション買いは短期決戦。

株のように「行って来い」は期待できません。

オプションの「腐り」が「行って来い」を上回ることが多いためです。

寄り付きの値段くらいまで日経平均が戻しても、投げた屑プットは戻らない。

たいていは買値の4分の1以下のまま。

夜間先物停止による投機筋の動向

金曜の夜、夜間先物停止となった日のこと。

投機筋が売りを仕掛けて来たのかも知れません。

外国証券経由で取引している日本人も大勢います。

しかし、投機筋にピッタリついて行くのは難しい。

オプションをやっている時点で、もしかすると投機筋に分類されるのかも知れません。

いや、投機筋ではありません。

日経平均全体に投資しているのです。

夜間先物停止については、今ひとつピンと来ず、後で気づくようなことが多い。

毎回そんな感じで、情報は遅れて後追い状態。

それでも何とか逃げられます。

謎めいた動きはよくある

とんでもなく爆下げして原因不明。

そんなことは、相場では良くあります。

逆張りが癖みたいになっていて、爆下げ銘柄をいつも探していると、原因不明の下げが頻繁に起きていることに気づきます。

日経平均がプラスなのに、東証1部のうち10%以上下げている銘柄がたくさん出る。

そんなことも多い。

その逆も頻繁にあります。

意味不明の上げ相場。

材料なんてなくとも、いくらでも相場は上がるもの。

そう思って、どちらに動いても対応できるよう、また損切りポイントが的確になるよう、常に慎重にトレードする必要がある、と言う訳であります。

さて、本日の結果はスイング負け。

今週は休んでいたか、負けしかない。

ふつふつと怒りが湧いてきた。

しばらくぶりに発動したい。

キーボードクラッシャーを。

そして、仕方ないのでやばい株、結構厚めに買ってしまいました。

買いの理由は、米株が上値を取り始めたのと、マザーズ指数も上がってる感じであること。

感じ?

結局感じかよ。

これで暴落したら、モニターに対し、マウス、テンキー、クーラーのリモコン、アースノーマット、うちわをぶつけて破壊することうけあい。