デイトレブログから初心者が得るべき知識。

その例は、

- デイトレのコツ

- 株の常識

- 相場の掟

- 暴落の記録

などでしょう。

その思いは当方にとって、以下のようなものです。

デイトレのコツ

時間帯

一般的には、

- 前場の寄り付き直後(9:00~10:00頃)

- 後場の大引け直前(14:30~15:00頃)

が良いと言われています。

なぜなら、取引の参加者がもっとも増える時間帯だからです。

なぜこの時刻に参加者が増えるのか。

その答えは、通勤電車と同じ状況によります。

活況時間帯が決まっている理由

朝、電車が混むのは、世の中の多くの企業が朝から営業を開始し、それに合わせて行動する人が多いからです。

相場も同様。

取引所の営業時間に合わせて売買する必要があります。

いわば、取引所への通勤時間帯。

これが寄り付き直後・大引け直前に相当します。

もっとも激しいラッシュアワーは寄り付き直後、大引け間際は朝に比べるといくらかすいている。

現実生活のラッシュアワーに似ています。

なぜ混み合う時間帯なのか

株は買った値段より高い値段で売らないと損をします。

含み損になりたい人は1人もいません。

従って、買えるうちに買い、売れるうちに売り切る必要がある訳です。

売買が活況でない状況ですと、株価は動きません。

株価が動かないと言うことは、延々とそのままの状態です。

相場のフリーズ、これを食らっては不便なばかり。

株価も自分も固まったまま、モニターとにらめっこをするなど、愚の骨頂です。

なぜトレードか

値動きが速すぎるとついていけない。

ゆっくり動いてくれたほうが助かる。

そんな思いもあります。

しかし、そう思うのは最初のうちだけ。

やればやるほど、値動きが速く、大きいほうがやり易い、そう感じるようになります。

すばしこく動いた方が得をする印象。

すると、自然とパソコンを使い、カチャカチャとやるようになります。

これがトレードです。

スマホでやってできないことはありません。

しかし、パソコンでマウスとテンキーを使ってトレードしたほうが断然やり易い。

これが短期売買です。

超短期売買と言えば

値動きへの勘違い

買ってから1ティックも利益を得ることができない、そんな場合は多い。

なぜこうなるかと言えば、値動きの観察不足。

観察力、観察の期間、慣れ、これが足りていない場合が多いのであります。

それで、上で買って下で売ることになります。

値が動かず、値動きがほとんど真っ平な状態なのにインしてしまっていることも多い。

常に値動きを目で追い、歩み値を追いかけ、相場についていく必要があります。

ジグザグな動きを自分のものにしたい。

そのためにはどうすれば良いのか。

膠着を避ける

売買は活況であればあるほどよろしい。

しかし、売買代金が何百億円にも達する銘柄が膠着状態になること、これも良くあります。

売りも買いも注文が殺到し、板(株価ごとの注文総数)が詰まり過ぎてしまうためです。

そして、膠着あるところに利益なし。

デイトレで利益を出すためには、板は必ずしもギチギチに詰まっている必要はありません。

かと言って、スカスカの閑散株が良い訳でもありません。

そこは、知識と経験を重ね、見る目を養う必要があります。

テクニカル指標をどう活用するか

長らく様々なテクニカル指標を試して来ました。

しかし、テクニカルは必ずしも利益に結び付きません。

テクニカル指標を見ない人もいます。

当方もそれ。

そのおかげで、さらに損をするようになったかと言うと、そんなこともなし。

テクニカルは絶対ではない、これを心に留めておくべし。

信用取引の資金枠

ある時期より、株の信用取引では一日のうち、何回でも同じ銘柄で、無限に取引ができるようになりました。

以前はそうではありませんでした。

口座に入っている資金の3倍程度の金額(建て代金)までしか当日の売買はできませんでした。

それ以上売買したければ現物取引に移行せざるを得ませんでした。

現物で回してしまうと、翌日以降の信用枠がなくなり、回復するのに3営業日かかっていました。

(信用枠回復に要する日数は、現在は2営業日に短縮されました。)

信用無限回転の導入により、少ない資金の個人でも売買代金を膨らませることができるようになりました。

何度でもトレードを繰り返せるので、利益を増やす可能性は増えます。

しかし、損を膨らませるリスクも増加。

トータル、イーブンです。

トレードの巧拙次第で、資金を増やすか減らすか、どちらにも転べる。

いささか怖いながらも可能性がある時代になりました。

運命はトレード依存

短期売買においては、トレードが上手いか下手かで運命が決まります。

上手なら資産が増えるし、下手なら減る。

資金が少なければ上手にトレードして増やせば良いだけ。

下手ならどんなに資金が大きくても、減ってしまいます。

可能性における自由度が以前よりも増している、と言えるかも知れません。

銘柄の選び方・絞り方

デイトレードにおける手順として、最初の関門となる銘柄選定。

短期売買の場合、銘柄を一つに固定してしまうと、その銘柄の値動きに全てを依存することとなります。

機会を広げるために、銘柄の選び出し作業は必須となります。

デイトレードをしやすい銘柄とは、

- ある程度値動きがある

- ある程度売買代金がある

の2点です。

これ以外にもあるかも知れませんが、それはトレーダー個人の能力や経験によります。

少なくとも、これら2点を無視するデイトレーダーは、あまりいないと言えます。

株ツールのランキングの使い方

銘柄を選ぶためには、各証券会社が準備している株のツールにおいて、ランキング情報などを活用するのが一般的です。

このランキング情報は、証券会社によって違いがあります。

複数の証券会社に口座を開いて試すのも一つの方法です。

ランキング情報の種類は、少ないよりは多い方がよろしいです。

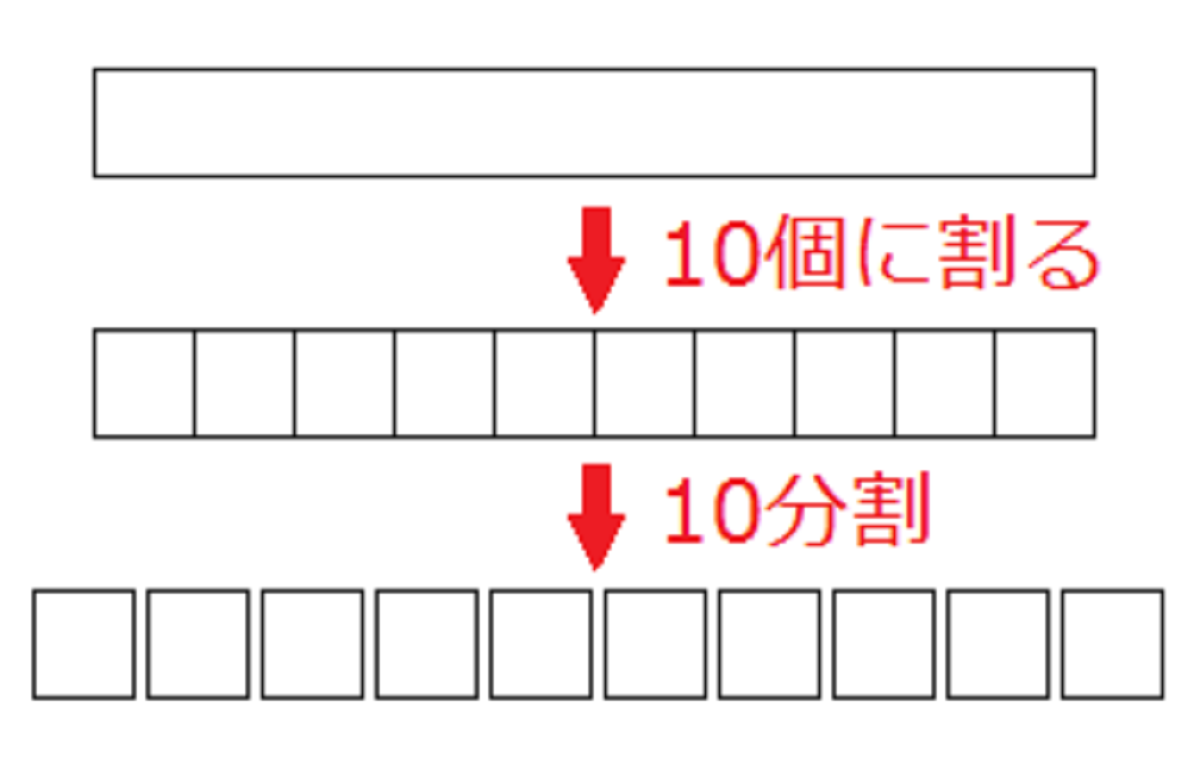

慣れれば前場の寄り付き直後の数分で、全市場の全銘柄(4000弱)から、デイトレードに適した10銘柄くらいを絞り出すことができるようになります。

デイトレーダーは皆、同じような銘柄で勝負しています。

誰も扱っていない銘柄で利益を出すのは難しいです。

そのような銘柄は、たいていの場合出来高が少なく、値動きも小さいからです。

値動き

短期売買では、デイトレードにせよ、スイングトレードにせよ、値動きを覚える必要があります。

どの局面でどのくらい株価が上がるのか、下がるのか、ある程度の目測を立てざるを得ません。

目測なんて、立つものでしょうか。

その答えは当方にはわかりません。

わからないながらも、それを目指してトレードをしている、と言うのが正直なところです。

稼ぎ続けているデイトレーダーが存在する理由

超短期売買の場合、上にも書きましたが、上手な人は資金が増え、下手な人は資金が減ります。

それが顕著であります。

同じようなことを無限回繰り返しますので、上手いか下手かの違いが強調されるようなことになります。

いずれにせよ、一定数のトレーダーは退場せざるを得ない。

その後、今度は残った上手なデイトレーダーの中で、一番下手なトレーダーから順に負け、退場に向かうことになります。

その繰り返し。

もっともトレードが上手い人が生き残る、冷酷非情なシステム、それが相場です。

値動きの予見

東証プライムの大型株と新興市場の小型株では、明らかに値動きが違います。

主力大型株のスキャルピング、例えば2000円台の値がさ株でしたらプラス3~5円程度の利益を取る感じ。

なぜなら、数秒・数分の時間軸では、その程度しか利益が出せないからです。

同じ価格帯の小型株でしたら、10円以上は狙えます。

このように、毎日トレードをしていれば、自動的に値動きに対する勘が養成されます。

経験則より自分でルールを構築することが大事です。

そのルールが今後も有効なのか否か、その答えを検証によって出してきます。

極小ロットの税金・金利の豆知識

相場においては、利益に税金がかかります。

たとえ手数料が無料であっても、そこは避けられません。

少額でトレードしているので、そんなことは関係がないとお思いですか?

額が小さいからと言って軽視はできません。

信用取引であれば、デイトレであっても1日分の金利がかかります。

信用取引、手数料無料、100株でデイトレードした場合の例

以下は概算です。

100株で1円分の利益が出たとしましょう。

1円上で売ることが出来たら、100株で100円儲かる、と言うことです。

この100円の利益から、金利と税金が引かれます。

金利を仮に3%としましょう。

金利は通常、1年間の分です。

すると、一日分の金利は3%を365日で割って

3÷365≒0.0082191…

より約0.0082%となります。

信用取引の金利は約定代金にかかる

金利は利益の100円にかかるのではなく、約定代金にかかります。

たとえ100円の利益でも、約定代金が30万円であれば、

30万円×0.0082%

=300000×0.0082÷100

=24.6

24.6円の金利がかかります。

金利が引かれた後、さらに税金のおおむね2割が引かれます。

| 利益 | 100円 |

| 金利を引いて | 75.4円 |

| 税金を引いて | 60.3円 |

結局、100円の利益から4割引かれた60.3円が、私たちの手に残ります。

実はこの金利、損失が出た時にもかかっています。

ご感想やいかに。

当方の感想を言いましょう。

利幅が狭いとやられる。

利幅は広く取らなければならない。

株の常識

口座の安全性

株の口座の安全性。

概ね日本国内にある証券会社であれば大丈夫かなぁ。

そんなイメージです。

株式の口座では原則、分別管理が行われています。

証券会社は、自分の資産を顧客のお金と分別して管理することが法律で決められているためです。

これは、万が一証券会社が破たんしても、お金を返してもらえるための仕組みです。

ただし、万一そのような状況になってお金を返してもらうことになっても、すぐにと言う訳にはいきません。

事が事だけに、手続き等でいろいろと時間がかかります。

ですので、自己資金すべてを一つの証券会社だけに預けると言うのはリスクがあります。

そこは個人のリスク管理と言うことになります。

口座の維持費用

証券会社に株の口座を開く際、お金はかからないことが多い。

現在当方が持っている口座は、全てネット経由で株の売買ができる証券会社です。

証券会社の数にして、10くらいあります。

正確な数は忘れてしまいました。

半分以上が休眠状態です。

そのいずれの口座も、口座を持っているだけでは費用はかかっていません。

取引手数料の常識

全くの株初心時代、当方がわからなかったことの一つとして、注文を出しただけで(約定していない場合)手数料がかかるのか、かからないのか、と言うことでした。

相場の常識みたいな話ですが、株を始めたばかりの時にはそれがわからず、誰も教えてくれないので不安になりました。

ネット証券の場合、手数料はかかりません。

正確に言うと「かからない場合が多い」と言うことになります。

手数料と言うのは、証券会社ごとに料金体系が違いますので、例外はあるかも知れません。

ですが、概ね、株の注文が通って初めて手数料がかかるとの認識で問題ありません。

(最終的には、それぞれの証券会社のホームページで確認が必要です。)

株を買ったら手数料がかかるし、その株を売った時にもかかる、と言うのが普通。

手数料が片道だけで済むと思っている人もいますので。

証券会社によっては、片道無料と言って、反対売買(返済注文など)にはかからない料金設定もあります。

株の手数料体系の代表例

代表的な手数料体系としては

- 一回ごとの売買につき、売買代金に応じて手数料が決まる方式

- 一日の売買代金総額に対し手数料が決まる方式

- 一日のうちに手仕舞いすることを条件に手数料がかからない方式(信用取引)

などの3パターンがあげられます。

これらは証券会社ごとに変わります。

デイトレードをメインにする人は、3番目の手数料体系でトレードしていることが多い。

それ以外にも、信用取引の口座で、持ち越す(翌日以降まで手仕舞いしない)場合にも手数料が無料である証券会社もあります。

金利はもちろんかかります。

当方、その証券会社にもスイングトレード用に口座を持っています。

株主優待の常識

デイトレーダーでも株主優待の知識は自然とついていきます。

株主優待のために株主権利を得るには、権利付き最終日に現物株を買い持ち越しする必要があります。

この時には権利落ちと言って、概ね配当の分だけ株価が下がります。

ですが、株主優待で人気の銘柄ですと、もの凄く下がる場合もあります(5~10%くらい?)。

その対処法として、権利付き最終日に現物買いだけでなく信用取引の空売りも同時にしておく方法があります(両建て)。

実は、この空売りの際には、株不足と言って現物株が足らない状態になり、逆日歩がかかる場合があります。

この逆日歩、高額になる場合もあるため、軽く見る訳にはいきません。

ですので、もし株主優待のために空売りをする人であれば、一般信用で空売りができる銘柄がたくさんある証券会社を選ぶのがよろしいです。

一般信用の空売りには逆日歩がかからないからです。

一般信用とは、証券会社ごとに設定されている信用取引で、証券会社によって空売りが出来る場合・出来ない場合があります。

空売りできる場合、空売り可能な銘柄の数も、証券会社によって異なります。

一般信用の空売りが可能かどうか、その対象銘柄の数はどのくらいあるか。

これを調べておいて、その銘柄数が多い証券会社の口座を作っておくと言うのは一つの方法です。

税金の計算

証券会社の口座を作るときに、「特定口座(源泉徴収あり)」として申込みを済ませておくと便利です。

そうしておくと、株の税金の計算及び手続きは、証券会社がやってくれることになっているからです。

株の口座には特定口座と一般口座があり、特定口座の場合には源泉徴収あり・なしの選択をすることになっています。

この「特定口座(源泉徴収あり)」を選ばない場合には、確定申告を自分でする必要があります。

それを知らないまま短期売買を繰り返して、慣れない確定申告をするのは結構大変です。

相場の掟

相場には掟がまかり通っています。

当方の思う相場の掟。

それは以下のようなものです。

- 超長期投資の優位性

- 運用資金が大きいから有利とは限らない

- 利幅は端から端まで得られない

- 複雑なトレード方法は保険をかける行為に近い

- レバレッジ・コントロール必須

超長期投資の優位性

超長期投資とは、期間にして30年以上。

できれば50年以上。

この優位性とは何か。

日本株に限ったことではなく、どの国の株価指数も60年経てば上がっていることが多い。

疑うなら、各国の株価指数を調べてください。

60年経てば、上がっているどころではなく、とんでもなく右肩上がりです。

しかし、誰しも30年後~60年後は生きているかわかりません。

10代ならともかく、20代、30代と年齢が上がるにつれ、株の超長期投資は難しくなります。

世の中はうまく出来ています。

資金30万と3000万の比較

ネット上の株用語で、30万暴威と言う呼び方があります。

資金30万円の弱小投資家を揶揄する言葉。

超長期投資の夢をあきらめた30万暴威は、短期投資にハマることになります。

しかし、思惑に反し、30万円の資金が露と消える。

そんな相場の無情性。

投資では、30万円が消えるのと同じく3000万円が消える可能性もあります。

金額が多いからと言って、トレードで勝てる訳ではありません。

30万を失くすように3000万が消えていく。

これが投資の怖ろしいところ。

危険な運転方法

そもそも、値動きを予想すること自体、不確かな行為です。

「バックミラーを見て車を運転する」と言う表現があります。

とても危険な運転方法です。

調べれば調べるほど、そして考えれば考えるほど、そんなことになりかねません。

その上、利益を端から端まで取ることは不可能です。

何をどうやっても「頭としっぽをくれてやる」トレードにならざるを得ない。

そんな相場の危険性。

保険

トレードの不確定性から逃れるため、複雑なトレード方法を採用する人もいます。

それでうまくいくのかと言えば、利益は薄まるばかりです。

複雑なトレード方法は、たいていの場合、保険をかけるのと同じ行為をしていることが多いです。

両建てにしたり、先物でヘッジしたり、オプション売買を組み合わせるなどです。

保険は人生において安心感を増すものですが、コストはかなり高い。

利益を取るか、安心感を取るか?

これはバランスの問題です。

レバレッジと言う魔物

株のトレードでは常に、葛藤と戦う結果となります。

日々それを繰り返していますと、そこから脱出したいと言う心理が強まります。

ここでレバレッジをかけて大勝負をしたいと言う誘惑も生まれます。

確かに、ワンショットを大きくすれば、それだけ利益も大きくなります。

しかし、ワンショットを大きくするとは、一つのカゴにたくさんの卵を盛ること。

全ての卵がご破算になる可能性も。

このやり方はおすすめできません。

レバレッジがうまくコントロールできるようになって初めて一人前と言えます。

暴落の記録

ブラックマンデー

ニューヨークダウ終値【1987年10月19日】

1738.74ドル(-22.61%)

日経平均終値【1987年10月20日】

21910.08円(-14.9%)

暴落の原因は不明

この時、日経平均は3800円以上、下落しました。

ブラックマンデーは、はっきりした理由もなく暴落した米国株に始まりました。

理由もなく2割以上もダウが下げるとは、にわかに信じがたい。

指数が2割も下げると、個別株の中には3割~4割、あるいはそれ以上に下げる銘柄があっても不思議はありません。

それが1日で起こる訳です。

米国株にはストップ安もありません。

恐ろしさでは直近40年で断トツのレベル。

ライブドアショック【2006年1月16日】

日経平均については、下げ幅で言えばそれほどでもなかったと記憶しています。

しかし、マザーズ指数は10%以上下げ、特にライブドア関連銘柄についてはストップ安が連続する銘柄もありました。

新興株を持ち越していた人にとっては、壊滅的な下落でした。

直後の数日間はザラバの昼休憩後、東証のシステムを30分間停止すると言う、前代未聞の事態もありました。

(大量の注文が殺到したことに対する措置。)

証券会社の店舗前に置いてある株価モニター、あれがお昼休みに真っ黒になっていたのを覚えています。

この時まで、新興市場は長らく活況を呈していましたが、以後は低迷。

引き続き2008年にはリーマンショックがあり、2011年には東日本大震災。

アベノミクスが始まる2012年末まで、新興市場は「これでもか?」と言うくらいに盛り上がりに欠けた状況が続きました。

リーマンショック【2008年秋】

リバウンドなしの暴落が連続。

主力の大型株、日足チャートが大陰線の連続。

とんでもない下げの日々が数日続いたかと思うと、急激なとんでもないリバウンド。

その翌日にはまた暴落状態に。

リーマンショックの底近くでは、場中の日経平均の値動きがやたらと激しくなっていました。

たった数ヶ月から半年弱の下げ相場。

これが失われた20年に輪をかけるような下げ相場。

ご存じの通り、マーケットは壊滅的な打撃を受け、失われた30年へと続いて行ったのです。

東日本大震災【2011年3月11日】

2010年、2011年と、リーマンショックからのリバウンドを経た病み上がりの時期。

相場と言うものは本当に容赦がありません。

せっかく回復してきた相場に、予想すらしていなかった壊滅的な被害。

電力の供給問題も発生し、東証のシステムが維持できるかどうかも危ぶまれる事態になりました。

それでもマーケットはクローズすることはありませんでした。

あの状況で一度も東証が閉められなかったのは、日本経済の底力でしょう。

もはや株式市場だけの問題ではなかったとは言え、体感、リーマンショック以上の影響を相場は受けていました。

それが当方の正直な感想です。

アベノミクス途中の暴落【2013年5月23日】

日経平均について

14483.98円(-7.3%)

個人的には、ライブドアショック、リーマンショック、東日本大震災と経験したこともあり、この日はほとんど被害を受けずに済みました。

日経平均は終値比で1000円以上さげており、大きな下げであったことは確かです。

しかし、リーマンショックの当時、8000円~10000円台の日経平均が平気で1000円上下するのを思い起こせば、それほど大したことではありません。

日経平均がこのくらい下げることは、ときおりあると思っておいて間違いありません。

コロナショック【2020年2⽉24⽇~3月19日】

日経平均は

23386.74→16358.19

と、約1カ月で7000円程度、直滑降で下げました。

この下げ幅はリーマンショックには及ばなかったものの、短期集中で一気に下げたため、影響は大きかったと言えます。

米国が政策を打ち、日本と世界がそれに追随することを表明したことによって、急速にリバウンドしました。

このリバも読みづらく、相場の底に置いて行かれた人も少なくなかった筈です。

すなわち、損切りだけして、相場から振り落とされる。

そんな非常に難しい相場、それがコロナショックでした。

その他のショック相場

その他では、2015年のチャイナ・ショックと言うのがありました。

チャイナショックの言葉は覚えていますが、下げ相場としてはあまり記憶に残っていません。

何か事情があれば、日経平均にして一日で500円や1000円は下げるもの。

そして、いったん下げが始まれば、平気で2カ月やそこらは下げ相場になります。

◯◯ショックは後付けの名前で、下げの最中では「いつもの下げ」としか思いません。

今思えば、ブラックマンデー、リーマンショック、東日本大震災、リーマンショック、この4つはひと際強い印象を残すショック相場の代表と言えるでしょう。

さて、本日の結果は、ノートレ・ノーポジ。

IPO、低位あたりでグイグイ来る銘柄が散見されます。

しかし、そんな程度で夏枯れに騙される当方ではありません。

今まで何度もこの夏相場にやられてきているのです。

全力で自重。

当方の見込みでは、相場はいったん上、と見ています。

しかし、だからと言って何でもかんでも買っていけば良いのと言うものではありません。

相場の女神には一銭も抜かれない。

なぜなら、今まで抜かれに抜かれてきている。

この心意気であります。

騙されんぞお!