デイトレに損切りはつきもの。

そして損が大きく益が少ない、これが大方の負けパターン。

退場の原因は、まず間違いなく、大きな損切りです。

いや、それは損切りとは呼べません。

単なる大損。

こんなことでは、いつまでたっても資金は増えていきません。

いったいどうすれば良いのか。

損切りに対する当方の思い、それは以下のようなものであります。

デイの損切り目安

デイの場合、損切りの基準が作りにくい傾向があります。

当方、3%あるいは4%下がったら切る、と言うのをやっていたことがあります。

デイにしては深い損切りです。

しかし、板と板の間が空いている銘柄の場合、そこで切れるとは限りません。

ずっと下の板に売り玉をぶつけなければならない時もあります。

すると、3%で切った筈なのに、終えてみれば7%も下で切っていた、など。

自分の売り玉で値が下がってしまう現象。

このように、デイの損切りでは数値で仕切りにくく、損切り基準があいまいになりやすいのであります。

それなら、インしてすぐ切ってみるか、となるわけです。

超速損切りの都市伝説

下げたらすぐカットする。

買値より0.3%下げたら損切りをする。

その後再度インし、また同じだけ下げたので投げ。

超速損切りは誰でも、いつでも自由自在にできます。

明らかなことです。

損切りを邪魔する者などいません。

であるのに、なぜうまく行かないのでしょうか。

その答えはすぐにわかります。

損切りは連続する運命にある、と言うこと。

連続に対する耐性

損切りが繰り返されれば繰り返されるほど、損失はたまって行きます。

千円の損が10回繰り返されれば、損失一万円。

では、次回、一体いくらの利益が取れるのでしょうか。

再度インしてみますと、またすぐ含み損になってしまいました。

しかし、超速損切りをすると決めているので、ぶん投げする他ありません。

また損失上乗せ。

これが超速損切りの実情。

精神衛生上、非常に良くありません。

損、取り返せるの?となります。

なぜ、こんなことになるのでしょうか。

追いつめられて勝つ

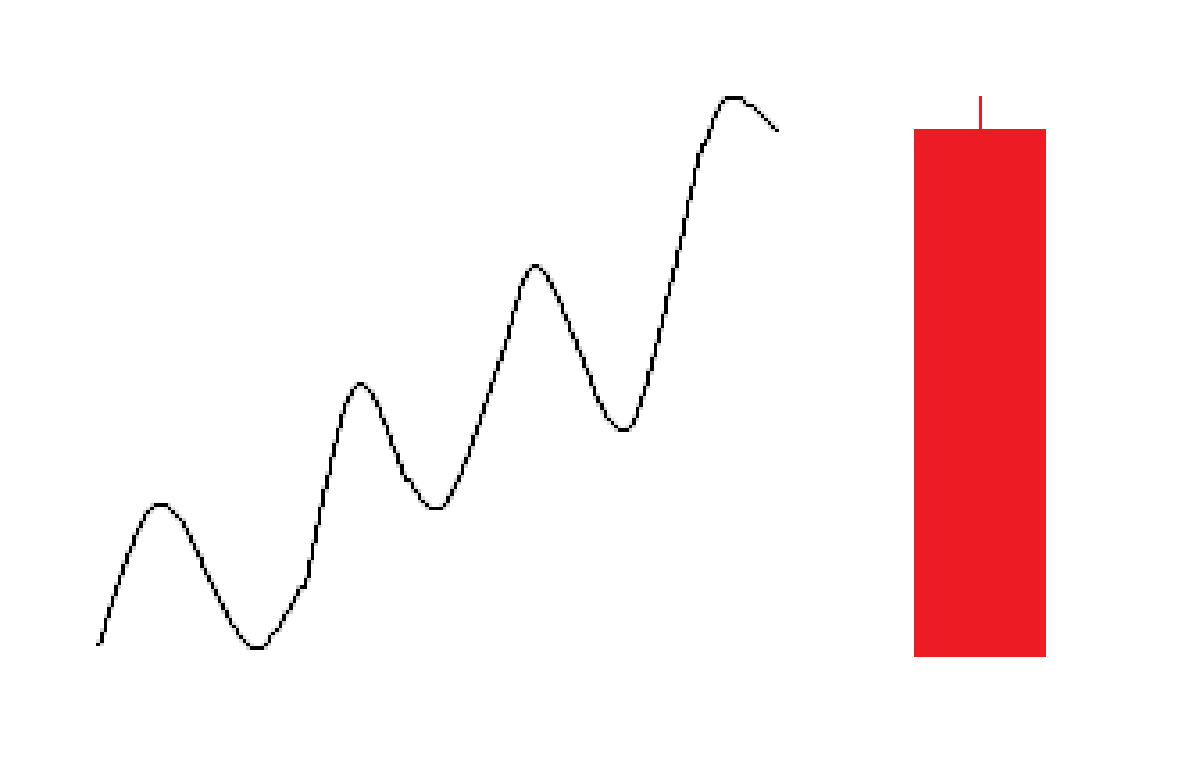

値動きを見れば明らかです。

値動きが大きい銘柄においては、0.3%程度の上下動など瞬時かつ日常茶飯事。

その程度で損切りをしていては、損切り貧乏となるのは明らかなのであります。

利益を残す?

その為にはトレードを繰り返した後において、最終的に利益が残る必要があります。

損切りを何度も繰り返して損失がたまり、追いつめられた末に。

非常に苦しい展開に耐えなければなりません。

超速損切りの魔物、それが追い詰められて勝つ、です。

損切りの精神衛生

すなわち超速損切りとは、いつも損切り、そして最後にやっとのことで、どんでん返しで勝つ。

精神衛生上、よろしくない手法であります。

であるので、超速損切りをやめ、もうちょっと含み損を我慢する。

そのようなトレードに移行する人もいます。

確かに含み損を耐えれば、損切りの回数は減るでしょう。

しかし、それで果たしてトータル、有利になるのか?

それは謎。

どのポイントで切るか。

何パーセント下げたらカットするのか。

これを考え始めますと、相場の闇に迷い込むことになるのであります。

そこにAIアルゴのスライス注文が追い打ちをかけてきます。

機関銃でハチの巣にするかのごとく。

約定した瞬間に逆に行く

じわじわ上がり始めたので注文を入れる。

すると自分の買い指値が約定した瞬間に下がり始める。

そんなことがよくあります。

これアルゴでしょ?

超速損切りなら、その時点で損切りしなければなりません。

上がると思ったから買ったんだ。

絶対売らん。

ここで気づくのは、超速損切りなど都市伝説ではないか、と言うことです。

損切りの方法論

食らったら仕舞い

損切り最優先の項目、それは大きく食らったらおしまいと言うことです。

大きく値幅を抜かれたら、それは損切りではなく、単なる大損。

従って、どんなことがあっても大きくやられることは避けねばなりません。

そして、何より恐いのが、ただ大損をこくだけでなく、瞬殺されることです。

相場においては、儲けようとすればするほど、値動きの大きい銘柄にインしてしまう傾向があります。

しかるに一瞬にして大損。

いわゆる、一直線・稲妻下げを食らってしまう。

これが瞬殺です。

では、なぜそんな危険な値動きが発生するのでしょうか。

一直線・稲妻下げのわけ

大口がぶん投げる

機関投資家か、はたまた個人投資家か。

誰がデカい玉をブン投げるのかは知りません。

しかし、これは事実です。

誰かが投げた。

理由は不明。

何度も食らっている張本人、すなわち、当方が言うのだから間違いありません。

彼らはいきなり投げて来るのです。

個人が一斉にぶん投げる

個人が一斉に束になってぶん投げて来る。

こんなことは、昔はあまりありませんでした。

おそらく証券会社が最近備えている、逆指し損切りシステム、これによる影響は大きいと思われます。

ある値段に来たら自動的に損切り。

実に便利なシステムです。

メドとなる値段は誰しも似通っていますので、皆の損切りが一斉に出て来ることがあります。

板が薄い

新興市場の値動きの良い銘柄では、板が薄い上、買い板が飛び飛びに並んでいるなんてことがしょっちゅうあります。

板が薄いところにまとまった売りが出れば、一たまりもありません。

小型株では一直線下げが簡単に起こります。

受け止める人が誰もいないからです。

そういう場合には、投げる方も損失覚悟。

一直線・稲妻下げはいつでも起こり得るものであり、これを避けることが最優先です。

ゆっくり下げる株であれば、逃げられる可能性は高まります。

もじもじ銘柄は切れる

一直線下げではなく、うろうろしながら下がる場合。

このような値動きをモジモジ君と呼びます。

モジモジ君で何とか損切りを敢行することができれば、助かるわけで。

これが損切りのあるべき姿ではないでしょうか。

上下動がありつつ、ゆっくりと下がってくれれば、何とか傷が浅いままに降りることも可能。

直角にドカンと下げるのがアウトなのです。

とは言うものの、どうしたらそんなモジモジ銘柄にインできるのでしょうか。

直角下げ銘柄を避ける方法

直角下げを定義する

当方の勝手な定義では3分以内、1分足3本で10%下げてしまう株、それが直角下げです。

これを食らいますと、考えている間もなく、大損をぶっこいてしまいます。

もちろん、1分足1本でそこまで下げる株もあります。

このように自分なりに直角下げを定義し、そのような分足チャートを探してみること。

すると、あろうことか、毎日のようにそんな銘柄が見つかります。

銘柄の属性を調べる

瞬時に爆下げる銘柄に何か特徴はないでしょうか。

それが見つかれば、その銘柄を避けることができます。

例えば、直近IPOの初日など。

こいつはかなり危険です。

日々、当方、そのような銘柄を探しています。

上がる銘柄ばかり探せば良いと言うものではないのであります。

損切りの頻度

損切りは少なければ少ないほど良い。

株を始めた当初、そう思っていました。

しかし、損切りをある程度上手く、かつ、しょっちゅう行わないと勝てない。

これが現実です。

手数が多い・少ない

相場でもそうですし、スポーツでもその他の分野でも、手数が多いほうが良いのか、少ないほうが良いのか?

これは避けて通ることのできない問題です。

ボクシングの解説者は「手を出せ、手数が少ない」などと言います。

手数が多いほうが有利なのでしょうか?

全盛期の名ボクサー、マイク・タイソンは、あっと言う間に相手を倒してしまうので、結果、手数は少なかった計算になります。

つまり、本当に飛びぬけた能力があれば、的確かつ効率良く立ち回ることになるので、トータルでの手数は少ない計算になります。

それを真似しろと言われても難しいですが。

確率の問題

手数は確率の問題です。

一発で相手を倒せれば、手数は極小。

出すパンチが全て当たれば、当然にトータルの手数が少なくなります。

そのうち相手は倒れますから。

問題は「当たらない」と言うこと。

繰り出したパンチが当たりやしません。

確率が低いのであります。

空振りは体力の無駄遣いであり、時間の無駄遣いと言えます。

トレードの場合、空振りとは損切りに相当します。

そう考えれば、損切りは少なければ少ないほど良いのであります。

損切り頻度と効率

損切り頻度が高いと言うことは、余計なトレードが多いと言うことです。

余計な手出しをした上で、損切りで難を逃れている状態。

全てが読み切れていれば、そんな無駄打ちはしません。

損切りが多すぎると、そのうち追いつめられ、負けることになります。

窮地に追い詰められてから一発逆転を狙う、それは効率が悪すぎます。

マイク・タイソンのように圧倒的有利さのまま、あっという間に追い込んで、押し切る。

それがどう考えてもベストな戦略です。

勝ちを犠牲にする

トレードの場合、利益が出ていれば、次のトレードで、あえて損切りをすることもできます。

早降りをして、相場を早退するのです。

勝てると思うからこそ、その勝負を譲れます。

逆に、負けが込んできますと、次の損切りも躊躇せざるを得ません。

すみやかに損切りができず、ナンピン。

こうなると最悪のパターンです。

一発やらかしたら退場。

これが相場の恐ろしさであります。

損切りが遅れる理由

上がると思えばホールド。

下がると思えば損切り。

誰しも行動は同じです。

問題は、どんな時にそう思うのか。

その基準は人により違います。

明確な基準を持たず、あくまで自分の感性に頼る人もいます。

それで上手く行けば問題ありません。

なぜ基準なのか

「上がるかな」と思ったら、次の瞬間には急落する場合も多い。

すなわち、判断は次の瞬間には真逆になり得る。

これを繰り返していくと、切るべきか切らないべきか、迷いが生じてきます。

迷いを払拭するには、基準を設けるしかありません。

判断の受動性

遅れることが指摘されている時点で、何かを待っている、何かを追いかけている、何かに合わせようとしている。

ある意味受動的な立場を強いられています。

判断の受動性。

これが損切りの失敗に結びつきます。

値動きが速ければ速いほど、この判断の受動性の影響を受けます。

「あれ?」と思った瞬間に損切り寸前の状況になる。

「?」と思った瞬間に元に戻る。

そうなると、「もう少し待ったら利益確定できるのではないか?」となります。

迷いが迷いを生み、より判断が遅れていく。

基準の設定方法

トレードの巧拙を決める重要なポイントですので、一概にこうだと言える訳ではありません。

まずは基準を分類。

- 株価

- 時間

- 出来高

これ以外にも分類項目はあるかも知れません。

それぞれの項目ごとに基準を決め、また項目ごとの優先順位などを決め、損切りを実行。

大損の理由

ふらふらと値動きのない銘柄。

じわじわ上がりそうになりながら、結局下がっていく銘柄。

そのような銘柄では、切ろうと思ったタイミングではすでに遅し。

薄い損の状態で上手く切るためには、株価が戻ってきてくれないとまずい。

つまり、インしたタイミング近くまで何度も戻ってくれる銘柄。

であれば、薄い損で降りられる可能性は上がります。

上がると思って買ったのに一直線に下がられたのでは、上手く降りることはできません。

つまり、インした時点で、すでにある程度運命が決まっています。

そうなると、銘柄選びの巧拙が損切りに大きくかかわってきます。

損切りのばらつき

損切り額には、ばらつきがあります。

常に1万円の損だけでカットするなんてことは、不可能であります。

あるときは1.5万円、またあるときは0.7万円。

そしてある日、50万円の損失。

これがトレードの恐ろしさであります。

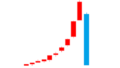

相場用語で言う、コツコツドカン。

この場合、1万円の損切りはコツコツであり、50万円の損失はドカンであります。

損切り額には、このようにばらつきが存在します。

従いまして、それを記録に取り、何とか50万円の損を出さないようにする。

すなわち、コツコツドカンのドカンを排除する。

その基本はデータにあります。

そして、損切りの平均値を確認するのです。

損切りの平均値

1万円の損切りを9回、50万円の大損を1回。

トータルの試行回数10回において、損切り額の平均は

{(1万円×9)+(50万円×1)}÷10=5.9万円

毎回5.9万円ずつ損を出しているのと同じ。

どんなに小さくカットしているつもりでも、ただ1度のドカンを食らったばかりに、この結果。

ここを起点として、ドカンとやられる場合のトレード属性を調べるのも一つの方法であります。

属性とは、銘柄の属性、手法の属性、その他、様々な分類が可能であります。

その分類ごとに、損切り額の平均値を打ち出してみる。

例えば、新興株で損切りをした時の損切り平均額は2万円。

東証プライムの場合には1万円。

さあ、あなたはどうしますか。

ここから先は、頭をひねる必要が出てきます。

すなわち、平均値からトレードを修正するのであります。

ドカン排除後のトレード

トレードを修正し、ドカンを排除することができれば、損切りの平均金額は小さくなる筈であります。

このため、修正後の損切りデータも記録していきます。

問題が本当に解決できているのか否か、データの上で確認をするのです。

トレードは一筋縄ではいきません。

ドカンを排除することは難しいかも知れません。

しかし、作業を続ける。

ドカン排除こそがオアシスへの道なのであるからして。

薄利に聖杯なし

塵も積もれば山となる、これは損をしないことが前提となる格言であります。

例えば、会社員である限り、労働の対価がマイナスとなることはありません。

だからこそ、コツコツ積み重ねる意味があるのであります。

しかし、ある日突然、全てが奪われる。

それどころか大きなマイナスを食らう。

これではチリツモの意味がありません。

相場においては、突然の大ヤラレが比較的頻繁に起きます。

すなわち、薄利に聖杯なし。

別の表現で言えば、以下となります。

爆上げ取れずして相場なし

爆上げを取ることが全ての解決の糸口となることが多い。

ザラバでは、日々15%上げる銘柄、20%上げる銘柄が存在します。

5日で倍もあるよ、と。

にも関わらず、なぜそのうちの数%すら頂けないのか。

トレードが下手だからであります。

下手だから、0.1%をかすめ取るようにしてトレード巧者のような顔をする。

これが精一杯なのであります。

なぜこうなるのか?

精一杯の理由

なぜ、そんなに頻繁に野山に出て、背一杯に葉っぱを食べねばならないのか。

草食動物であるからです。

草食動物は、そのエネルギー効率の観点から、大量のエサ、すなわち植物を捕食しなければなりません。

日がな一日、精一杯、葉っぱを食す必要があります。

葉っぱは栄養が少ないので、大量に捕食し、時間をかけて消化しなければなりません。

このため草食動物は体の容積に占める胴体の比率が大きい。

葉っぱを胃にためこみ、一生懸命に消化吸収しなければならないのであります。

しかし、ヒグマに出会ったら最後。

一撃ワンパンを食らい、むさぼり食われるのみ。

これが世に言うベア相場であります。

ヒグマ到来ベア相場

ベア相場とは、ブル相場の対義語であり、弱気の下落相場を意味します。

ぺんぺん草も生えないベア相場にて、草食動物はエサに窮す。

窮するどころか、ヒグマさんの前に成すすべなし。

みずからがエサとなる。

これがヒグマ到来ベア相場の心であります。

熊さんには出会いたくないものですな。

スイングの場合

スイングの場合はいささか事情が違います。

時間軸が長ければ、始値・終値を必ず差しはさみます。

ここで切る、すなわち基準を明確にすることができるのです。

基準時刻に従い、損切り。

時間軸が長めの場合、朝に食らっているとするなら、その時点でまずい。

思い切りやられていることも少なくありません。

ですから、まず寄り付きにぶん投げる。

スイングにおいては、利幅も大きく取れることが多いので、何度か勝てば取り返せます。

デイの場合には取り返しの幅が狭いので、回復に要するトレード回数が多くなります。

脱出ルーティーンを明確にしづらい上、回復に時間がかかる。

これがデイの難しさです。

いずれにせよ、傷口を広げない、これが大事になります。

そして、自分でそう思えるためには、確信がなければなりません。

勝てる、だからこそ取り返せる。

その確信です。

勝てるからこそ損切りできる

このやり方でやっていけば、利益が出るだろう。

その確信の無いところに損切りはできません。

勝てると思うからこそ、思い切ってぶん投げることができるのです。

全然勝てない、どうしたらいいんだ、なんて状況では切ることはできなくなります。

勝てる方法論のないままにトレードをしてはいけない、と言うこと。

すなわち

- ある程度の確度を持って勝てると確信でき

- その確信を持って早めにぶん投げる。

これこそが損切りにおける要諦であります。

条件は2つあり、そのどちらが欠けても上手く行きません。

東日本大震災で悶絶【実体験】

大きく下げた時に限って損切りできない。

その気持ちはわかります。

しかしそういう時こそ、チャンスも存在していることが多い。

大損の影に儲けるタイミングあり。

311当時、当方の実体験は以下のようなものです。

気づくまでに時間がかかる

2011年3月11日。

その日は忘れもしない週末、金曜日。

時刻は午後2時50分頃。

関東においても突然の激しい揺れ。

それも振幅の大きい、比較的ゆっくりした横揺れに襲われました。

ただし、その時点では事の次第はわからず。

震度4程度の揺れは珍しくはありません。

「今日はやや強めの揺れだな。」

「たまにある普通の地震かな。少し長いけど。」

そのくらいに考えていた人も多かった筈。

全力買い持ちですが何か

何を隠そう、その金曜日、当方、ほぼ全力で株を買い持ちしていました(レバレッジなし)。

思い切りスイング。

新興株と東証1部をごちゃまぜにして分散買い。

夕方になってから、東北地方で大地震が起こったことが伝えられました。

しかし、あくまで実態は不明。

深夜になっても、あれだけの大被害があったことを明確に伝える報道はありませんでした。

お亡くなりになった被害者が数人出たとか、火事が起こったとか、そのレベル。

津波もあそこまで酷いことになっているとは、わかりませんでした。

事の顛末が徐々に判明したのは、土曜・日曜を経てからです。

それでもまだ、原発の事故については、報道されていませんでした。

思い切り損切り

週明けの月曜日、大損は覚悟していました。

そして、朝一番、全て成り行きで損切りの発注を出しました。

寄り付き時点で全体相場は爆下げ状態。

自分の持ち株はストップ安にかかる事もなく、全ての銘柄をほぼ9時過ぎに切ることができました。

持ち越した合計金額の7~8%、あるいは10%を超えるくらい損をしたと記憶しています。

しかし、ストップ安に張り付けられて身動きが取れない、なんて場合よりマシ。

1年に数回ある、大きめの損失と言う感じでした。

全力で持ち越していた割りには、退場を余儀なくさせられる訳でもなく、あきらめがつく範囲だったと言えます。

当方のワースト損失記録の3番目くらいには入りますが。

それより何より、あれだけの被害にあわれている方々を思えば、全くどうと言うこともないと感じられました。

損切りの要諦

「ヤバい!」と思った瞬間にカットできれば、とりあえず退場だけは避けられるケースが多い。

一番まずいパターンは、状況がよくわからないままに放置すること。

その月曜日、つまり週明けの3月14日、正午より少し前から、官邸での緊急会見が始まりました。

官邸からの記者会見では、原発での事故状況が明らかにされました。

株価がさらにもんどり打って爆下げをしたのは、その放送直後です。

朝からそのまま買いポジションを持ち続けていたら、それこそ退場をまぬがれない位に、損の上塗りをしていたことになります。

生き残りの方法

もちろんその日、ストップ安に張り付いたまま、微動だにしない銘柄もありました(東電など)。

しかし、運よくS安張り付けの銘柄は買い持ちせずに済んでいました。

その後、リバウンド狙いで東証1部の優良銘柄を買って行きました。

主にストップ張り付けの優良株などです。

このおかげで、月曜日の大きな損失は、何と2~3日中にほぼ全て取り返すことができました。

震災に直接関係ない銘柄では、かなり大きなリバウンドがあったためです。

全力買いをしていたとしても、損切りを上手く行えば助かる場合が多い。

取り返す機会はある、そんな例です。

さて、本日の結果は、ノートレノーポジ継続。

まだ夏枯れ。

局所高銘柄を除き、相場は閑散。

ノーポジのまま大引け。

秋相場を待つ。