トレードの精度を上げる

トレードの精度を上げる、これが相場の一大目標。

精度さえ上がれば、日々利益は積みあがっていきます。

精度が上がらないからこそ、ロットも上げられないのです。

ワンショット全力で全勝。

これが資産急増の鍵であるのだからして。

夢の資産急増をリアルにするために、トレードの精度を上げる方法を常に考える。

これが相場の生きる道であります。

抽出銘柄の確認

抽出銘柄とは、当方の場合、最終的に自分が選んだ銘柄を意味します。

この銘柄群が思惑通り動いてくれたか。

まずはこの点を確認する必要があります。

そして、問題は思惑通りに動いてくれなかった銘柄です。

なぜ、思惑通りにいかなかったのか。

どうすればうまくいったのか。

これを日々確認するのであります。

トレードの精度を上げる方法とは、日々の修正作業であります。

また、地合いによる影響を読み取る必要もあります。

地合いによる影響は、毎日相場に接していて初めて感じ取ることができる類いのものです。

補欠銘柄の確認

補欠銘柄とは、抽出銘柄に比べ、優先度の低かった銘柄群。

条件が今一つかなわなかったと言えども、突如として吹き上げる銘柄が出ます。

これがなかなかにおいしい。

なぜ優先度が低いとして、抽出銘柄から弾いたのか。

これを逐一確認し、次回に生かせないかを確認するのであります。

補欠の吹き上げを見落とさない。

全ての可能性を検証し、爆上げ銘柄を探索するこの姿勢。

すなわち、全ての根源は爆上げ銘柄にあります。

爆上げ銘柄の確認

お目当て銘柄以外に爆上げ銘柄が出たと言うことは、相場を読み切れていないと言うことであります。

そうではなくて、お眼鏡にかなった銘柄イコール、爆上げ銘柄にならなければなりません。

百発百中を目指すのであります。

的中率100%の重要性。

爆上げをなぜ予め読めなかったのか。

日々この目標に向かい、前進したい。

そのためには、あらゆる角度から対象銘柄をフィルターに掛け直す必要があります。

あらゆる角度から見る

例えば、IPO、低位、新高値、などは当方の最有力候補銘柄群であります。

その他にもセクター別、出遅れ銘柄、値がさ株など、あらゆる角度から検証したい。

相場の鍵が見つかるまで、総当たりで調べるのであります。

そうすることで、勝ちの精度が自動的に上がります。

理想的なトレードのグラフ

相場はランダムウォークであるとする論。

これに従えば、高値と安値は時の運であります。

運を受け入れ、どのように利を伸ばすのか?

いかに損失を限定させればよいのか?

すなわち、高・安の差分をまるごと頂きたい。

これがトレードの一大テーマです。

同時に、迷路への入り口がそこに存在します。

迷路をスルーし、勝利への近道を行く方法とは?

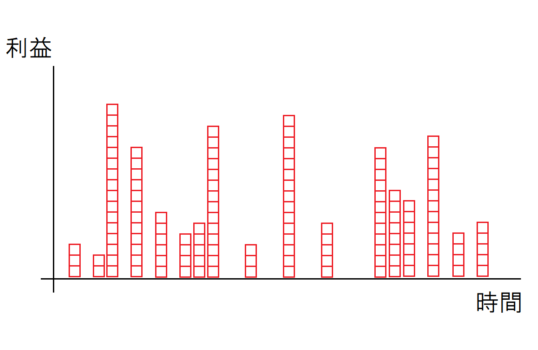

想定最大利益

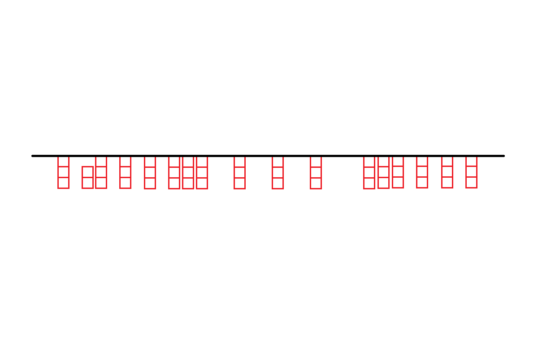

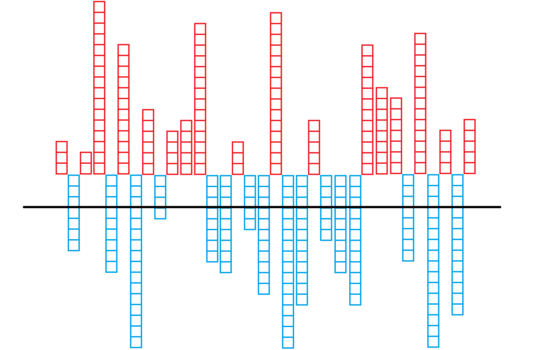

まず、以下の図は、トレードにおける想定上の利益に関するものであります。

この図では、各回のトレードの利益を、あくまで想定として、時系列に並べています。

当方の用語では、この図を理想状態の棒グラフと呼びます。

棒グラフの長さは、一定時間内において、インした価格から高値までの差を示しています。

すなわち、トレード毎の想定上の最大利益。

そして、棒グラフ同士の間隔が空いている箇所は、インした後に株価が下がってしまった時。

すなわち損失となった場合を意味します。

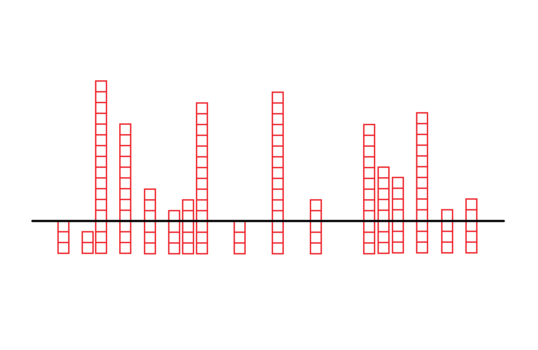

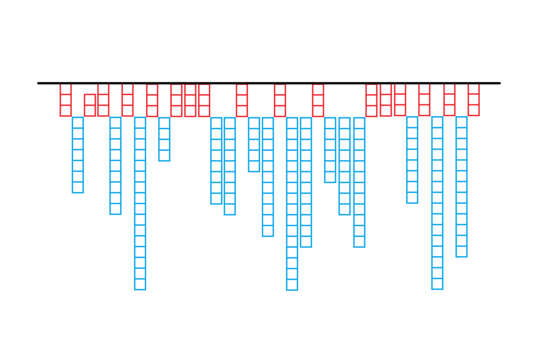

均される利益

実際には取るべき利益が全て取れるものではありません。

むしろ、高値よりずっと前に降りてしまう、それがトレードであります。

あるいは、もっと利を伸ばそうとしていたら、高値から株価が下がってしまって、薄利に涙する場合もあります。

すなわち、冒頭のグラフは特殊事例に過ぎません。

実際には、棒グラフのばらつきは人間の感覚で均されることとなります。

以下のように、ばっさりと。

棒グラフは黒い横線の所でカットされ、利益は想定に比べ遥かに少なくなってしまいます。

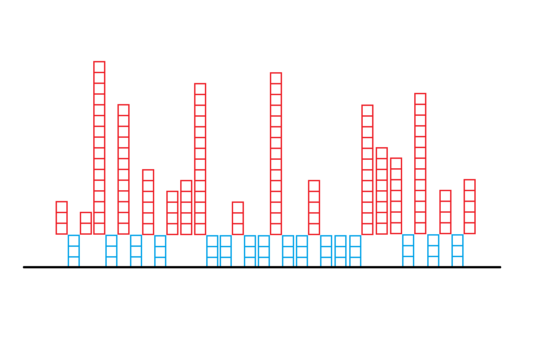

コツコツ利益

高値までの利益は中途でカットされる。

そして、得られる利益は以下となります。

この図を、当方の用語では、コツコツ売買の棒グラフと呼びます。

短期で売買を決済しようとすればするほど、この例のようになる可能性が格段に増加します。

現実の厳しさとは、ばらつきが均され、利幅が大きく削られてしまうことであります。

問題はそれだけではありません。

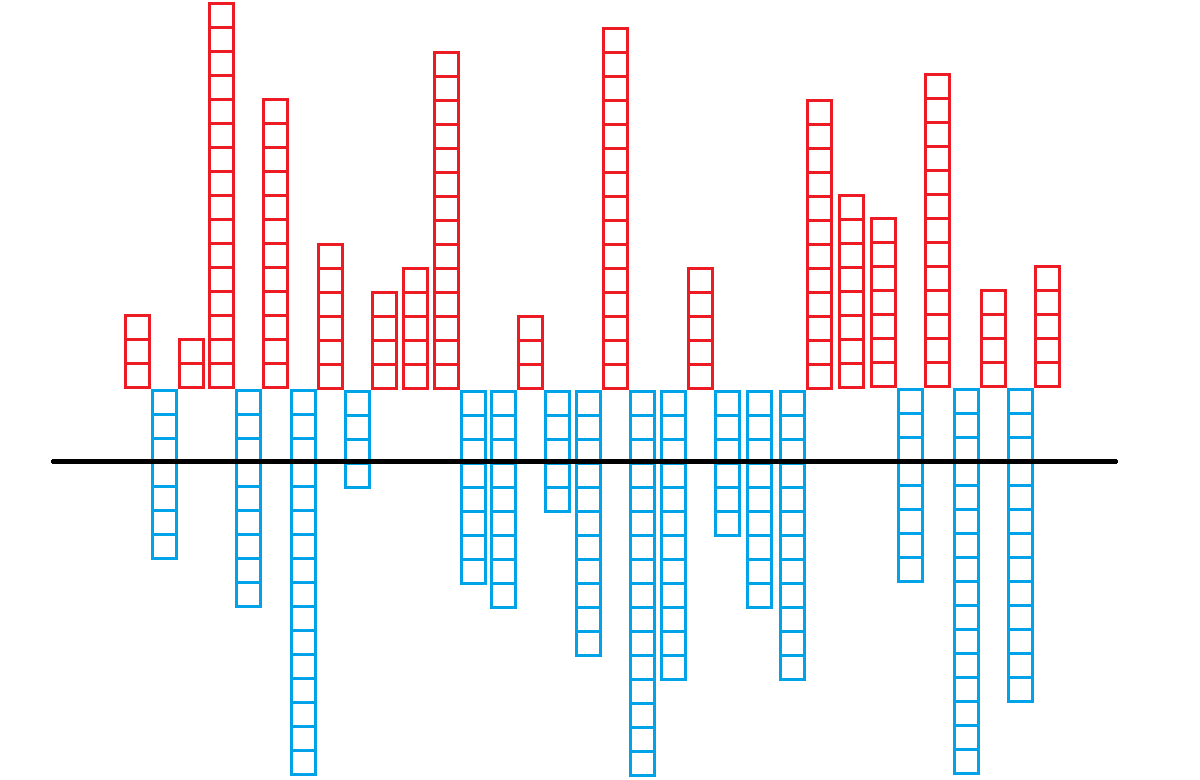

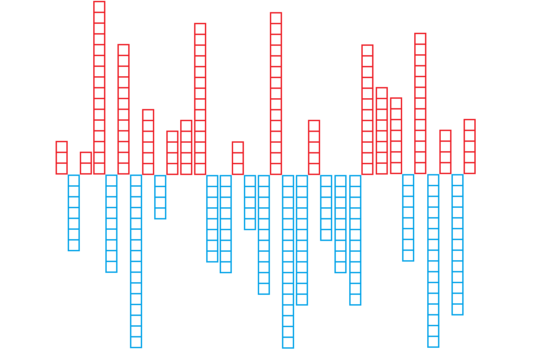

負けの損益図

コツコツとトレード利益をためるだけなら問題ありません。

問題は、利益以上の損失が発生する現実です。

理想状態の棒グラフに損失のデータを加えると、以下の図となります。

青い部分は、インした後に高値ではなく、安値へと向かった場合。

すなわち、青色部分はマイナス部分を意味します。

青い棒グラフの長さが、インした価格から一定時間内に達した安値までの差。

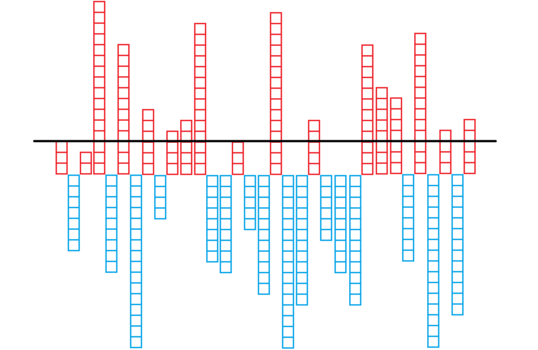

コツコツ売買をやってしまうと

と言う具合に、黒い横線の上側の利益が切り取られてしまいます。

その結果、

の状態となり、青色部分が大半を占め、大損となります。

この図を当方の株用語では、負けトレーダーの損益図と呼びます。

何がまずいのか

利益を抑えて早降りするのがまずいのであります。

抑えるべきは損失で、利益は伸ばせるだけ伸ばさにゃあかん。

すなわち、高値まで持ち、そこで確定する。

それと同時に、損失の方を限定させる必要があります。

黒い横線より下のマイナス部分をカットすると言うことです。

理想的トレードの図

短期でも長期でも、利益の方を抑えてしまうと、結果、大損となります。

何としてでも、損失を抑え、利益は温存しなくてはなりません。

以下の図の状態となるように。

これが理想的なトレードの棒グラフであります。

トレードの記録を取る

当方、なるべく記録を取り、精査する主義であります。

小さなことでも記録を取っておかないと、思いのほか忘れます。

例えば、当方、現在43インチのモニターを使用しております。

しかし、そのモニターの前面(枠の部分)には43インチなどとは書かれてはいません。

このため、いつのまにか32インチのモニターであると勘違いしていました。

43なのか32か。

数値上の記憶など、いつのまにかすり替わってしまうのであります。

結局のところ、人は記録を取り、たまに見返さなければなりません。

忘却と戦うために。

さらに、記録をもとに精査することにより、いろいろなことに気づくことができます。

記録と記憶

たとえば、当方、自分のトレードはもとより、他のトレーダーが発信した内容等も記録を取っておくようにしています。

昨日売買した銘柄名、買い値、売り値、時刻。

あなたはそれらを思い出せますか?

ましてや、誰がいつ、どのような内容を発信したかは、記録を取っておかなければ、すぐにあやふやになってしまいます。

箇条書きのメモで良いのであります。

さもないと、あっと言う間に完全忘却。

忘却であればまだ良いのであります。

記憶がすり替わること、これが一番困ります。

にも関わらず、人は自分の記憶が正しいと思い込みがちです。

そして、人間は権威に弱い。

偉い人、あるいは有名人が言っているだけで、それを信じてしまう。

相場においては、権威もへったくれもありません。

利益が出なければ意味なし。

背に腹はかえられない、だからこそ、記録を取るのであります。

記録の効果

例えば当方、最近では、とあるトレーダーの発信した銘柄名、発言内容などを記録しています。

すると、あることがわかります。

本人がどこでインするか。

ある程度、そのタイミングをうっすらと絞り込むことができるのであります。

いつもこのタイミング、この値動き、この出来高、このチャートでインしているのに、今日は違う。

そんなことも明らかにわかります。

そして、悲しいかな、嘘にも気づけてしまいます。

別に嘘をあばこう等と言うつもりはありません。

ただ、この情報洪水の時代において、騙されても得はありません。

嘘の照合

あるトレーダーがいつもと違うトレードをしている、しかし、いつも通り勝てている。

そんな時、いささか疑いの目を持たないこともありません。

何しろ、記録を日々照合していますと、何かがおかしいのに気づくのであります。

損しているのに、儲かったと言っておるな、と。

そのようなケースは少なくありません。

しばらくしますと、そのトレーダーは表舞台から姿を消していたりします。

勝てるトレーダーは息が長いものであります。

そして、なかなか尻尾をつかませてくれません。

バレバレの嘘など、決して言わないのであります。

記録の取り方

当方、メモはウィンドウズに実装されている付箋機能と、エクセルを使っています。

まず付箋に何でもかんでも記録していき、数値の部分はエクセルに転記するなどします。

文面は保存していてもあまり見返さないことが多いので、なるべく数値に分解しておくのがよろしいです。

チャートは、これもウィンドウズに標準搭載されているSnipping Toolで、切り取った画像を保存します。

画像を保存する際には、エクセルのハイパーリンクを利用し、数値に紐づけるのが便利です。

全てを頭で覚えておく、と言うのは、なかなか難しいのではないでしょうか。

自分の売買記録でさえ、1日経ったらあやしいものであります。

銘柄ごとのデータなど、あっという間に大量生産されます。

だからこそ、整理が必要なのであります。

トレードの難易度

トレードの難易度とは何か?

難しいトレードに限って、いとも簡単に厚い利益を手にすることができたりします。

しかし、そうはならないことが多い。

すなわち、難しいトレードとはハイリスク・ハイリターンな取引。

丁半博打のような運まかせのトレードも、難易度が高いと言って良い。

そして、難しいトレードは避けた方が無難、これは間違いありません。

相場は難易度を競うものではないからです。

簡単なトレードで着実に利食いを達成する、それに越したことはないのであります。

高難度な取引を避けると言う姿勢、これがなかなかに重要と言えます。

予想が当てられるか

予想が当たらない、裏切って来る、このようなケースは難易度が高いと言えます。

思った通りに動いてくれる相場、それが理想。

思った通りの値動きとなってくれれば、すなわち、難易度の低いトレードが可能となります。

予想がつけやすい銘柄、これが重要であり、トレード成功の可否を握ります。

個別事象だけでなく全体相場についても同様のことが言えます。

予想なくして勝利なし。

では、予想がつけやすいとは、どういうことなのでしょうか。

確率の高さ

当たらない予想は予想ではありません。

思い込みと言って良い。

ある程度の確率をもって当たるからこそ、予想と言えます。

ですから、自分の見立てを予想と言い張るために、過去のデータとの照合が必要となってきます。

確率8割で当たるなら、確度の高い予想と言えます。

では、6割ではどうでしょうか。

10回中6回の的中。

経験上、これは難しい。

当たる・当たらぬは半々の確率と考えれば、10回中6回の優位性は偶然か必然か。

これは誰にもわからないのであります。

すなわち、少々当たったくらいで、それは予想とは呼べません。

相応の確度を持ってガッチリ当たる。

これが予想であり、トレードの難易度を低減させるための必須条件となります。

結果判明に時間を要しない

30年後に株価が上がる。

これでは結果が出るのは30年後です。

当方、生きているのかどうかすら怪しいのであります。

天国で予想の的中を知る。

こんなナンセンスな事象はありません。

しかし、これが中長期投資の王道であり、多くの資産家がこれを実践しているのであります。

すなわち、結果の判明にあまりに時間を要するようでは、予想とは言えません。

結果はすぐに出てもらわにゃ困る。

でなければ、そもそもデータが集まりません。

自分の予想が当たるのか・当たらないのか?

その答えを数値をもって証明するためには、比較的短期間で結果を判明させていく必要があります。

では、結果が出る時間は、早ければ早いほど良いのでしょうか?

あまりに短時間で結果が出る場合

あまりに短時間に結果が出てしまう場合には、その予想を反映させることができません。

すなわち、難しいトレードとならざるを得ないのであります。

瞬時の爆上げ

あっと言う間に値上がりし、大きく利益が出る場合があります。

そんな時は濡れ手にアワで大喜び。

しかし、この事象、買い持っていたからこそ、利益が出たまでのことです。

もし買えていなかったならば、意味はありません。

値動きが数十秒の瞬時爆上げ。

そんな場合には、見ているだけで終わってしまうことが多いのであります。

瞬時の爆下げ

買い持ちしている際に下がると予想し、損切り必須の場合。

これも瞬時に下げられるとカットすることができません。

損切り出来ずに含み損。

瞬間的に爆下げされたのでは、予想が当たっていたにしても、損切りできません。

ましてや特別売り気配を食らってしまったらどうでしょう。

どうにもなりません。

予想と時間の相関関係

トレード成功のためには、ある程度の頃合いで結果が判明してもらうことが必要です。

長くもなく、短すぎもしない、そんな時間軸。

これによって

- 予想結果のデータ収集ができ

- 予想に自分のトレードを反映させることができる

と言うことになるのであります。

すなわち、

- 予想通りにある程度ゆっくりと値動きが出る

- 結果が判明するまでに時間がかかり過ぎない

と言う条件です。

これらをもって、予想と時間が相互に折り合いをつけてくれます。

となりますと、結果が出るに至る時間をしっかりと予想し、記録しておく必要あり。

トレードの難易度を下げるために。

最強トレード論

最強のトレードとは何か。

当ブログの一大テーマであります。

目的に最速最短でたどり着くためのトレード。

聖杯。

それが最強トレードです。

底買い天井売りの危険性

誰もが夢見る相場の夢。

それが底買い・天井売りであります。

しかし、この夢を達成するには、まず第一に底を当てなくてはなりません。

仮にザラバの数時間だけに限定しましょう。

それでも底となる位置は点に過ぎません。

すなわち、曲線の中の唯一の点を当てる行為。

その上、さらに天井の一点を当てると来れば、それは至難の技。

すなわち、底買い・天井売りはあきらめたほうが早い。

結論はそうなります。

では、値動きのどこに着目すれば良いのでしょうか?

強い銘柄の優位性

着目ポイントは、強い銘柄であります。

ザラバにおいて、強い銘柄とは、常に上昇傾向。

一貫して右肩上がりの銘柄であります。

分足で言えば、寄り付きから引けまで、陽線続き。

これなら、どこで買っても損をすることはありません。

すなわち、底で買う必要もなければ、天井で売る必要もなし。

強い銘柄にインさえできれば、無駄な手間を省くことができます。

底当て・天井当てゲームの負担を背負わなくて済むのであります。

では、強い銘柄はどのように探せば良いのでしょうか。

強い銘柄の探し方

強い銘柄とは、陽線チャートであります。

一口に陽線と言っても、いろいろな動きが考えられます。

行ったり来たりしながら、最終的に陽線を形成する場合も少なくありません。

行きつ戻りつの値動きは不安で仕方なし。

どっちに行くか、終わって見ないとわからないのです。

したがって、最も強い銘柄は、上下動なしの一直線・右肩上がりであります。

そのような銘柄を探したい。

しかし、一直線・右肩上がりの銘柄にインしたところ、いきなり急落を食らったらどうするのでしょうか。

どうにもできません。

損切りをするか、耐えるか、その二択になります。

であるからして、右肩上がりが腰折れない、際立って強い銘柄を探してくる必要があるのであります。

際立って強いとは

際立って強い銘柄の条件とは、例えば、以下のようなものです。

- 日足・分足ともに強い

- 出来高が十分にある

- 株価が上がり続けている

- 株価がすっ飛んで上がっている

- 株価がグイグイ来ている

- 株価が(以下省略)

すなわち、ともかく

- グイグイ来ている

- グイグイ来ている調子が和らぐことがない

- 攻撃的に買われている

- いきなり下がったりしそうもない

と言うことであります。

強さとは何か

強さの定義、それは一言では言い尽くせません。

ただ言えることは、強弱とは相対的なものであります。

比較対象があるからこそ、それと比べて強いと判断できるのであります。

A銘柄より強いB銘柄。

そのB銘柄より強い。

さらにC銘柄、D銘柄よりも強い。

X>B>A

X>C

X>D

より、X銘柄はA,B,C,Dのいずれよりも強い、と導き出せます。

そして、この相対的な比較は、必ずしも他人様の判断とは一致しません。

相場において、強さとは相対的かつ個人的なものなのであります。

なんや、どんぶりやないか。

評価のどんぶり性

評価とは、一見厳密を装いつつ、どんぶり性を秘めているものであります。

そもそも、何のために評価するのか。

相場において、その答えは明快であります。

儲けるために他なりません。

儲けるためになるべく厳密にはするけれど、最終的にはどんぶり飯。

であるからこそ、とんでもない目に合うことがあります。

どんぶりの逆襲であります。

すなわち、評価が甘ければ、どんぶりの逆襲を食らう。

完ぺきな評価など存在せず、自らのどんぶりさ加減に傷つけられる。

相場とはなかなかに厳しいものであります。

さて、本日の結果は、スイング勝ち。

相場が下がっている中、買い持った銘柄は概ね上昇。

たまにはこういうこともありますな。

こういうのを目指しているのであります。

相場が下げた時に買いで勝てる、これは次なる反転攻勢に出るために、必要なことです。

もちろん、ノーポジ最強ではあります。

しかし、いつもノーポジでいることは不可能なのです。

なぜなら、ノーポジは買い遅れ涙目の原因。

何としてもリスクを押して買わねばならない、それが相場です。

すなわち、インしたらとにかく勝つか、負けるとしても微損で降りる。

それが相場の聖杯です。

再度スイング思わず手が出てアレな株買い。