私のポジションサイジング、すなわちロットの決め方、その計算方法とは?

計算の具体的方法

- 損失許容額を決める

- ポジション全体の金額を決める

- 分散銘柄数を決める

- 各銘柄の株数を決める

損失許容額を決める

明日、損をするとして、どのくらいの範囲に収めることができるのか?

これが当方、ポジションを持つに当たっての最大懸念事項であります。

利益ではなく、損失額。

利益なんざ、水もの。

儲からなくて当たり前だし、同値降りできれば御の字です。

それより、何より、損がまずい。

例えば、明日の損失は、最大5万円で済ませたい。

そう思えば、何がなんでもそれ以上はぶっこきたくない。

これが損失許容額を決める、と言うことであります。

この損失許容額5万円、これが決まったところで初めて、ポジション全体の保有額、すなわち金額が決まることとなります。

ポジション全体の金額を決める

明日想定される最大の損失許容額が5万円。

とするならば、ポジションの金額はいくらにすべきか?

当方の相場勘によれば、これに対応するポジション保有額は、80万円~100万円程度となります。

この場合、損失の率はいくらになるのか?

5÷80=0.0625

5÷100=0.05

よって、ポジション保有額に対する想定損失額の率は、5%~6.25%となります。

はっきり言いましょう。

明日、損してよろしい金額は、当方の場合、5~6%であります。

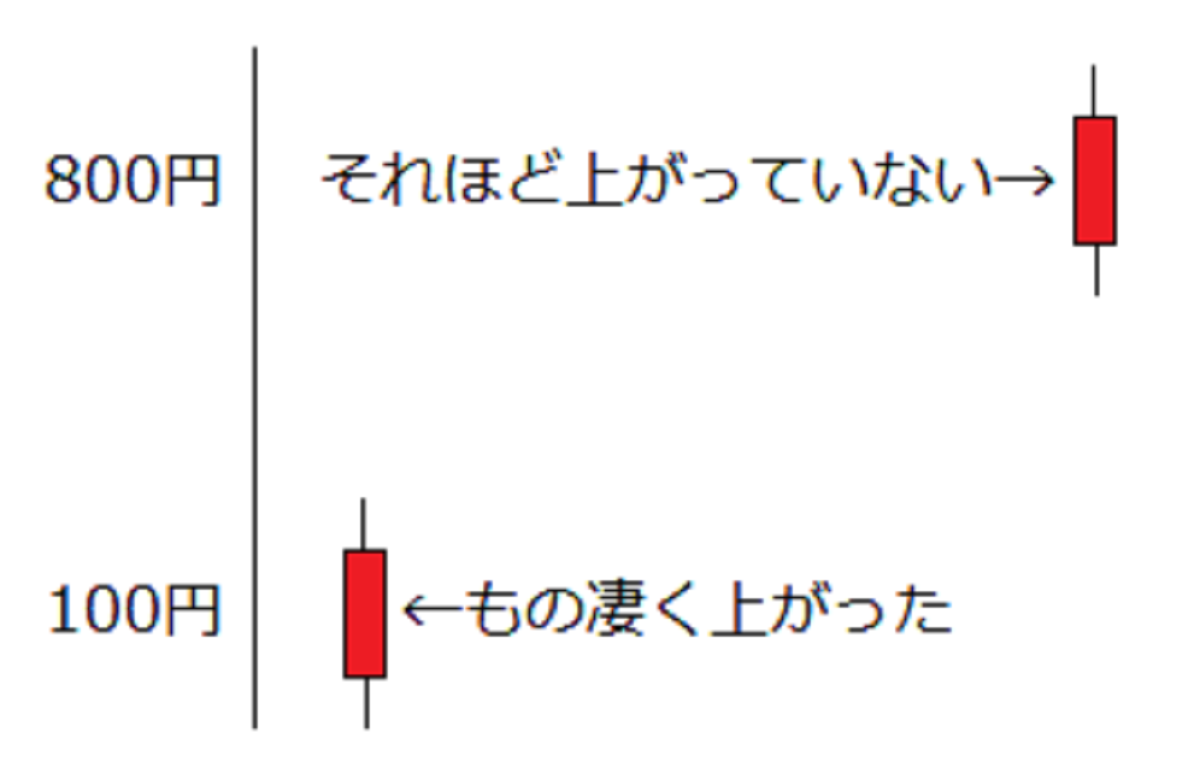

なぜ5~6%なのか?

これは経験則によるものです。

それ以上、損をしたら失敗もいいところ。

この感覚を念頭に、ポジション保有額を決定する習慣であります。

分散銘柄数を決める

ポジション保有額、すなわちトータルの金額が80~100万円と決まった次は、それをどのように分散するか。

もちろん、1銘柄投入でもよろしい。

しかし、当方の場合、分散できるのであれば、した方が良いと考えます。

相場には何があるかわかりません。

網は広く張った方がよろしいのであります。

すなわち、100万円を可能な限り分散したい。

ただし、各銘柄の保有額にばらつきがあってはなりません。

A銘柄は80万円、B銘柄は20万円、などと振り分けてしまいますと、A銘柄の動向により大方の損益が決せられることとなります。

しかし、どの銘柄が上がるか否かは、究極的な話、わからないのであるからして、均等に振り分けた方がよろしい。

そういう結論です。

したがって、2銘柄に振り分けるなら、50万円ずつとなりますな。

各銘柄の株数を決める

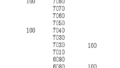

50万円ずつ2銘柄と、ポジションの振り分けが決まったところで、今度は各銘柄の株数を割り出すことになります。

例えば、

A銘柄の株価が2200円

B銘柄の株価が1200円

だとすれば、この場合、2銘柄に振り分ける株数は、

A銘柄 500000÷2200=227.2 より 200株

B銘柄 500000÷1200=416.6 より 400株

と言う結果になります。

これにて、100万円資金をA、B、2銘柄に振り分けての分散ポジション、その計算手順は終わりとなります。

当方、これを日々、日常的に行っています。

ポジションサイジングとは何か

当方にとって、ポジションサイジングとは、損をした時の影響を最小限にするためのもの。

一撃を食らわないよう、建玉の大きさを計算し設定することを意味します。

すなわち、儲かろうは10年早い。

それより何より、どうやって損失を避けるのか。

薄い損で逃げられれば、それで良しであります。

ポジション金額の2~3%マイナスで済ませること。

これを当方の用語で、微損と呼びます。

微損と言えども、痛いのですが。

ポジションサイジングとは、やむにやまれず、トレードを何とか微損で逃げるための手法です。

ポジションサイジングはスイングトレードの考え方か

通常、デイトレードでは分散ポジションを持たない人が多いでしょう。

1銘柄のみでデイトレードをする場合には、冒頭の手順の3番目の項目が省かれる形となります。

当方の考えでは、デイトレの場合にも、最大損失許容額からポジションサイズを割り出すのが合理的。

スイングでもデイトレでも、大元の考え方には変わりありません。

デイトレードにおいては、分散がやりにくい分、トレードの難易度は上がると言えます。

例えば、デイでは1銘柄集中、これに対し、スイングで10銘柄に分散。

この場合、時間軸において、スイングの方がよりねばれる印象が強い。

デイの1銘柄では、ねばるも何も、すぐ結果が出てしまうのであります。

相場勘>>ポジションサイジング

大事なことは、実は、ポジションサイジングよりも相場勘のほうが大事である、と言うことです。

上がる株を適切にセレクトできれば、ポジションサイジングは関係ありません。

下手だからこそサイジングが大事になってきます。

最初から損をする時のことを想定して、サイズを設定しているに過ぎない、と言う訳です。

相場勘が当たるなら、ポジションサイズなどどうでもよろしい。

すなわち、負けることが前提、その被害をどれだけ減らせるかと言う、実に厳しいお話。

これが相場の日常茶飯事であります。

つれーつれー。

本日の結果および雑感

さて、本日、大納会の結果は、デイ勝ち。

思わず手が出たリバ狙いの逆張り。

初心者時代と変わらないトレードしてますなあ。

こういうの、やめたいんですが。

思わず手が出る時はありますなあ。

とりあえず、2022年の相場もこれで終わり。

来年は何とか平穏無事にいきたい。

日本の地政学リスク、心配です。

それさえなければ、とりあえずよし。

バ●殿政治も我慢の範囲内です。

増税は極めてまずいですが。

経済を知らない官僚、政治家が多すぎ。

あるいは、わかっていても、言えないのかも知れませんが。

きっしーが、と言うより、その周りのブレーンみたいな人たち、どうにかなりませんかね。

その主張に対し、妙に納得してしまい、増税を受け入れてしまう筋も多すぎる。

政治家本人が束で「増税は国民の責任です」なんて、妙に強弁するのは笑うしかない。

江戸時代に帰れよ。

この状況、そう簡単に改善されそうにありません。

封建主義そのものです。

失われた30年の後に増税、これはある意味、記念碑です。

しかし、そのおかげで相場が下げればチャンスは来ます。

こっちは相場についていくしかありません。

でも、まさかリーマンショックみたいの、来ないですよね?

そんな寒い予感とともに、ノーポジ、新年へ。