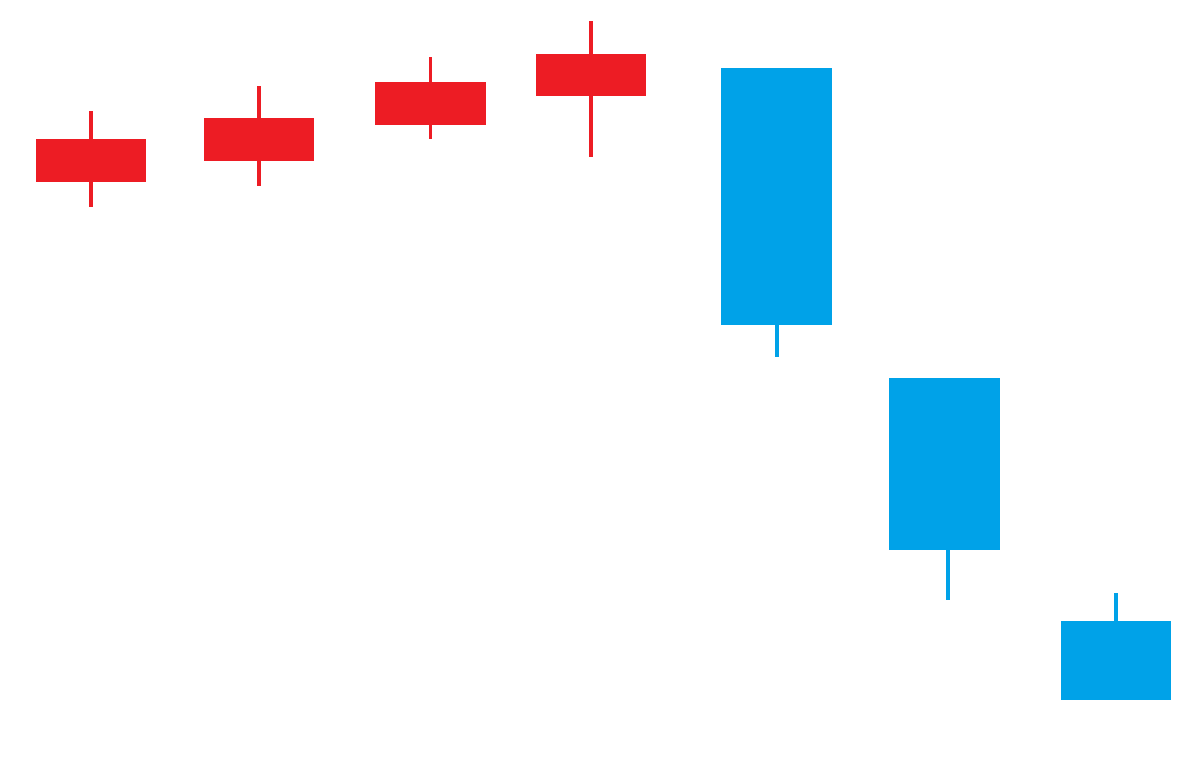

半値八掛け二割引とは

計算方法

相場用語、半値八掛け二割引とは、半値の0.8倍、そこからさらに二割引をした状態。

すなわち、

(元の価格)×0.5×0.8×(1-0.2)

=(元の価格)×0.5×0.8×0.8

=(元の価格)×0.32

つまり、元の価格のおよそ3分の1程度の水準。

そうなったら安いと見て、買えば良いのか?

買いの根拠はあるか

株価が3分の1になると言う場面には、あまり頻繁には出くわしません。

よっぽど酷い悪材料が出ない限り、3分の1にはならない。

そんな銘柄も一年のうち、何回かはお目にかかります。

すなわち、3分の1にまで下がるのを待っていると、いつまで経っても買いの出番は来ない、なんて事になりかねません。

その上、実際にそんなに短期間に3分の1にまで下がってしまったら、恐くて買えたものではありません。

たとえ財務内容が大丈夫そうだとしても、後から悪材料が出て来る可能性はゼロではないのです。

そう考えると、株価3分の1で買うべきか・買わないべきか。

ここには一抹の不安がつきまといます。

下がっているから逆張り

理論株価と言う言葉を覚えて、買いタイミングの根拠とし、トレードをした事があります。

理論株価とは、一定の算出方法により割り出すものです。

各銘柄の理論株価が紹介されているサイトもあります。

それを見て、割安そうだから買い。

その結果は?

(答)儲かったとは言い難い。

相場はそんなに甘くない、と言うことであります。

フィボナッチと半値八掛け二割引

3分の1まで下がったら買う。

この水準、実はフィボナッチの示す水準に重なります。

フィボナッチとは

レオナルド・フィナボッチは13世紀初頭、イタリアの数学者。

フィボナッチ数列で広く知られています。

世のあらゆる事象にこの数列が関与している、そんな説さえ存在します。

ひまわりの種の並び方、松ぼっくりのかさの配列、オウムガイやアンモナイトの化石。

自然界はこの数列に支配されているのではないか?

数列が世をデザインしている、その結果なのか?

黄金比率との一致

相場も同様です。

フィボナッチ数列がザラバに席捲し、支配しているのであると。

フィボナッチ数列の黄金比が、そのまま半値八掛け二割引の水準になっている、この摩訶不思議。

黄金比、すなわち61.5%押し、これは半値八掛け二割引の3分の1水準にほど近い。

これが知る人ぞ知る、相場の伝説であります。

黄金比とは、究極の美的寸法、その比率。

モナリザの微笑み、その縦横比にもこの黄金比は隠れていると言う。

すなわち、半値八掛け二割引は、黄金の買い水準なのではないか?

暴落の買い水準は、ここに規定されているのではあるまいか?

相場に向かう手法

相場の旗色が悪くなり、多くの人がポジションを投げる時。

下げ相場の中、一人買いに走る者がいる。

これを相場用語で「向かう」と言います。

相場に向かうとは、一歩間違えれば玉砕。

生還できない可能性もあるよ。

にも関わらず、なぜそんな、一見無謀なことができるのか?

勝算があるからであります。

勝算があって初めて、下げに買い向かい、底を拾うことができます。

はっきり言いましょう。

それ以外に底を拾う方法はありません。

下げに向かう理由

相場は必ず戻ってきます。

問題は、いつ何どき、戻り始めるのか。

これがわからないのであります。

わからないものをわかろうとするのは、無謀な行為に過ぎません。

無理は無理と諦め、別角度から攻める。

これが合理的かつ自然な手法となります。

すなわち、底当てクイズには与しない。

その中で下げに向かい、やられずに生還する方法を考えるのです。

すなわち、下げで買い向かっても、戻って来られる手法。

相場に向かい生還する方法

下げで買い向かい、生還する方法は、一つしかありません。

自分の買った銘柄だけが下がらず、同値で推移するか、あわよくば上がってくれること。

相場がどんなに下げたとしても、自分の銘柄だけが下がらなければ良いのであります。

生き残るには、それしかありません。

すなわち、下がらない銘柄を探す。

これが下げ相場を買いで攻め、やられずに生還する方法です。

では、お目当ての銘柄をどう探すか?

全体相場が下げているのに、それに反し、下がらない銘柄?

ここで大事になってくるのが以下の格言。

相場のことは相場に聞け。

相場に聞く

下げの中、買い向かうための銘柄、これを探すには下げ相場を研究することであります。

日経平均が大きく下げた日。

この日を調べるのであります。

相場に反し、上がった銘柄を抽出します。

理屈としては、これをやることにより、たいていの下げ相場で、買い向かうことができるようになります。

たいていの、と言うのは、このやり方では対処できない相場があるからです。

年に1度や2度ある、激しい暴落の日。

また、リーマンショックの底近くでは、毎日のように激しい暴落が来ていました。

そんな日は全面安となりますので、さすがに何を買ってもやられてしまいます。

しかし、それ以外の下げ相場においては、これを買っておけば助かると言う銘柄が、たいていあるものであります。

そして、それを買うことを繰り返しているうち、相場の底を当てられる日がやってきます。

当てられる、と言うのは正しくありません。

当たってしまう、のであります。

底が当たってしまう

相場の底は、狙って当てるものではありません。

間違えて当たってしまう、これが真実であります。

当方、この手法により、何度も底当てクイズに勝利しています。

見事な望外の勝利であります。

ただし、勘違いをしてはなりません。

何度も底当てクイズに勝利はしていますが、少しもうれしくはありません。

なぜなら、相場の底を当てた、その直後においても、今いる場所が底だとは認識できていない場合が多い。

底打ち反転は認識できていないので、仕方なく、微益で降りる。

そんなことが非常に多い。

すなわち、底を偶然に当てただけでは、握力を効かせ、買い持ちを続けることができないのであります。

これを当方の相場用語で、偶然性に握力なし、と呼びます。

勝算の内容

勝算の内容は、以下となります。

- 同値降りでも、微益にしかならなくても構わないので、下げ相場で買い向かう。

- その結果生還できれば上出来(生還とは、損せずに降りること)。

- 相場がいつ何どき底を打つのかはわからず、底を打ったとしてもその時点で認識はできない。

- だが、日々相場に向かう。

このようにして、ひたすら買い向かい続けるのであります。

そして、これらの条件を補強し、握力の根拠となってくれるのが、何を隠そう半値八掛け二割引。

フィボナッチがこれを規定していると言うわけであります。

【実録】暴落でえらい目に合った話

リーマンショック

当方にも相場が楽しかった期間があります。

リーマンショックが来るまではそうでした。

しかし、人はとんでもない目に合って初めて、現実を理解します。

当時、通勤・帰宅時の毎日の電車で日経新聞を読み、ネットのニュースサイトを見て、思いをめぐらす日々。

経済ニュースと相場との突き合わせを行っていました。

そして、2008年の秋。

暗黒時代が始まったのであります。

東日本大震災

「もうこのへんで下げ相場は勘弁してほしい。」

そんなことを考えながら、仕事と相場の間を行ったり来たりする日々が続いていました。

リーマンショックの痛手も冷めやらぬ2011年、今度は東日本大震災が発生。

そのまま身動きが取れず。

都内はとんでもない渋滞。

携帯電話は不通。

職場の業務は立ち往生。

都市機能停止

事態は相場どころではありませんでした。

しかし、それでも東証はクローズしませんでした。

日本の底力と言えるでしょう。

何が起こっていたのか?

その時、テレビで官邸からの緊急中継がありました。

金曜の震災から週が明け、午前11時過ぎだったと記憶しています。

東北地方の大きな被害に加え、原発の抜き差しならない問題が浮上しました。

異様な地震の揺れが、執拗なくらいに繰り返される中。

昼休みに駅前に行くと、株価が表示される電光掲示板の前で、呆然と立ち尽くす人がいます。

情報を仕入れる

そんな時、ツイッターで時々刻々と新しい情報が更新されているのを目の当たりにしました。

東北地方や、その他の被害状況がリアルタイムで流れます。

テレビのニュースでは、確定した正しい情報を出さんとする意図のためか、新しい情報がなかなか入りませんでした。

震災初日の夜、テレビでは、犠牲者が3人、あるいは5人などとやっていました。

これでは、何がどうなっているのか、まるで察しがつきません。

火災が起きたようだ、その程度でした。

世情に疎い私も、この時、さすがにツイッターの利便性を理解しました。

そして、東京の郊外では地域ごとに交代で停電。

夜は真っ暗闇。

数日の間は、極めて多数の東証1部、主力の大型株が軒並み物凄い下げ。

あり得ないほどの数の株が、ストップ安に張付く状況もありました。

情報への依存を卒業する

以降、当方、某匿名掲示板からツイッターへと、情報収集の軸足を移しました。

現在ではネットでニュースを探す際、ツイッターのリンクからニュースサイトへ飛ぶことが多い。

経験則上、テレビは見ません。

ザラ場で何か気になることがあれば、まずツイッター内の検索窓から情報を探します。

ただし、その情報はあくまで受け流します。

情報でトレードすることは、その頃、もはや卒業したのであります。

震災後、長らく胃が痛くなるような、異様な状態が続きました。

原発では、国家存亡の危機にすらなりかねない、逼迫した状況が続いていたのであります。

大損したくらいで済んだ当方は、まだ良かった、と言えます。

追いかけるからやられる

リーマンショックの下げのピーク時には、頭を抱え机に突っ伏す。

東日本大震災では、それを通り越して青ざめ、もう少しで泡を吹く寸前。

じっとしているだけで胃がムカムカするため、胃薬を携帯していました。

世の中を追いかけているようではまだまだです。

経済ニュースを見たり、相場の変動を見て面白いなどと感じているようでは、初心者の域を脱せられていない。

相場には鉄の意志が必要です。

その心で当方、爆下げした主力株を拾っていきました。

この時の水準は、まさに半値八掛け二割引にほど近い。

フィボナッチの自然支配に震えながら、買いを入れたものです。

これにより、やられをかなり取り返すことができたことを、ここに付記します。

なぜ拾うことができたのか?

その答えは、以下のようなものです。

暴落を乗り切る買い方

情報を無視する

暴落においては、短期売買の場合、値段が下がったと言う事実を最も重視します。

なぜ値下がりしたか?

そう考えることはあまり意味がありません。

なぜなら、その時点で、答えは出ないからです。

下がったものは下がったのであり、それ以上でも以下でもない。

値下がりの理由に拘泥していては、買いを入れられないのであります。

はっきり言いましょう。

情報は無視する必要があります。

「情報が」「材料が」などとやっていては、あの震災の最中に買っていくことはできません。

なぜなら、正確かつ最新の情報は、その時点で、手に入りません。

後になってやっとわかることです。

そして、当方のような短期筋が大勢いるからこそ、相場は寄り付き、底を固めるのであります。

短期筋が引っ込んでいたら、ただ特別売り気配が続き、ストップ安張り付きのまま、どうにもならないこととなるでしょう。

空売りの買い戻し?

そんなものは、あの売りが大勢を占める中では意味なし。

相場勘の正解

相場勘とは、すなわち経験則です。

本質的な解決ができない場合(理由が判らない場合)、それ以外の要素で判断し、手を打つ。

例えば、

「この人は既に20分間怒りまくっている。

なぜそんなに激怒しているのかはよくわからない。

しかし、そろそろ収まる頃だろう。」

20分で収まる、この判断には科学的理由がありません。

単なる経験則です。

当方、激怒している人が20分以上、激怒し続けているのを見たことがありません。

20分を過ぎた時点で、その怒りは一旦やむのです。

最悪の場合、ぶん殴られるかも知れませんが、だとしても、20分で一旦終わる。

しかし、せっかく20分経ったのに、ご丁寧に下手な詫びを繰り返すとどうなるか?

かえって怒りの矛先が収まらなくなり、振り出しに戻るのであります。

すなわち、また20分間の激怒が繰り返されかねない。

そのパターンに気づかない人は多い。

経験則が足りないからです。

相場も同様。

下手な手を打つくらいなら、様子を見ている方がよろしい。

矛先が収まるであろうタイミングは、単なる経験則です。

にもかかわらず、材料だ、情報だ、などと言っていては為すすべがなくなります。

そして、意味もわからず謝り倒すばかりでは、かえって相手は怒りの矛先を収めるに収められない。

相場で言えば、暴落でやられ、リバウンドでもやられる。

ダブルでやられて脱出できず、泣き面に蜂の状態となる、と言う訳です。

買い手法

すなわち、暴落の中で買いを入れる、この判断に必ずしも科学的根拠はいりません。

必要なのは経験則であり、相場勘です。

否応なしにこれに気づかされたのが、リーマンショック、そして東日本大震災であると言えます。

以後、当方、数銘柄の株に分散して買いを入れるやり方を続けています。

このやり方は短期トレード、銘柄をすぐに乗り換えます。

指数全体を買う方法と言えます。

では、なぜ日経先物やETFを買わないのか?

個別株の方が、より短期で降りられるからです。

先物やETFでは、変動率が小さい。

個別株が多少リバウンドしても、動かないどころか、下がっていることさえあります。

このため、手じまいが遅れることが多い。

個別株の方が、早く決済することができるし、値動きも大きいので上手く行く。

タッチ・アンド・ゴーで対応できると言う訳です。

タイミングは20分

いつなんどき買うべきか?

この答えは、上述の20分間に相当します。

20と言う数字が大事なのではありません。

経験則からタイミングを実測値としてつかむ。

20分経ったので、怒りは収まる筈だ。

こっちが何かを仕掛けるのではなく、自然に収まるのを待つ。

個別株に買いを入れ、短期のリバウンドを狙う、その手法の要諦はそこにあります。

半値八掛け二割引は、当方にとって、そんな経験則の一つである、と言うわけであります。

単純な手法であればあるほど良い

チャートに線を引く

「罫線屋、線を引き引き足を出し。」

これは相場の格言で、チャートばかり見て、線を引いては損をしている人を揶揄するもの。

線を引く、もちろんそれも一つの方法であり、否定するところのものではありません。

しかし、そのやり方1本で上手くいった試しは、当方、持ち合わせておりません。

例えば、とっさに買いを入れる場面で、慌ててチャートにカーソルを当て、線を引く。

「この線とチャートが接している点、ここの株価はいくらなんだよ?」

目を凝らしているうちに買い時を逃がすなんて事もありました。

リバる場所

「これ、リバるんじゃね?」

まさしく勘。

そう思う根拠は何か?

チャートに線を引いて、「ここを超えたら買い!」等とやったら、上手く行くのでしょうか。

勘でやっても同じことではありませんか?

「上がるも下がるも運だし、勘だよ。」

線を引いてやってみたことも何度もあります。

その結果はこうです。

「上手く行く時もあれば、そうでないこともある。」

では、線を引くのをやめて、ファンダメンタルに精通したら儲かるのではないか?

財務状況

当方、「上場廃止恐怖症」でもあるため、以下の指標はマメにチェックする事を習慣としています。

- 自己資本比率

- 利益剰余金

- 有利子負債

- 配当

これらを確認の上、「大丈夫」と判断した場合にのみ、持ち越すのです。

しかしです。

これらの判断材料において完璧と判断した銘柄が爆下げしたことなど、何度も体験しています。

ファンダメンタルが良いと言うことは、それがある日突然悪化すると言うことが起こり得るのであります。

高配当であったものが減配とか、無配になると言った場合です。

100点のテスト結果がいきなり50点になったら、市場は劣等生の烙印を押し、その銘柄は暴落します。

しかし、いつも0点の生徒が次も0点を取ったからと言って、市場の評価はそれほど変わりません。

「何だ、財務なんて良くても、いくらでも爆下げするじゃないか!」

チャート画像収集癖

スニッピングツール

スニッピングツール、ご存じですか?

ウィンドウズのPCに入っている、画像を切り取るためのツールです。

これを使うとチャート画像を簡単に保存できます。

とりあえず爆下げ銘柄のチャートを全て保存。

これ、おすすめです。

チャートをいくら集めても、儲かる保証はありませんが。

素早い損切り+利伸ばし

結局のところ、結論はこれ。

損しそうになったら早目に切る。

利益が出そうであればなるべく利を伸ばす。

どんな複雑なやり方を取ろうと、どんなに頭が良かろうと、どんなに才能があろうとなかろうと。

これができなければトータルで上手く行きません。

だとするなら、買いの判断は勘でよろしい。

半値八掛け二割引、そこで買うか否かは勘。

それが当方の、まごうことなき結論に他なりません。

さて、本日の結果は、ノートレ。

相場は結構強い。

グロース指数、素っ高値。

欧米株も上。

しかし、ここで追いかけて買うべきなのか。

日本株の相対弱しを見れば、当方、そうはなりません。

なぜ相対弱しなのか。

この国の現状、市場経済に制限を加える政策だからです。

いわゆる、ツーブロック禁止法案であります。

ここはC級ナ国か何かか。

昨日、平常運転まで上がった新興株の出来高、これもガクンと減りました。

億トレにやる気なし。

なぜやる気なしなのか?

相対上がりゃしない。

そんな読みなのでは?

すなわち、欧米買いの日本売り的な。

ノーポジ引け。