難しい局面に首を突っ込めば、糸はこんがらがる一方。

相場はまさにこの事象そのものであります。

特にデイトレは難しく、こんがらがった糸の巣窟であります。

なぜそう言えるのか?

デイトレの失敗例

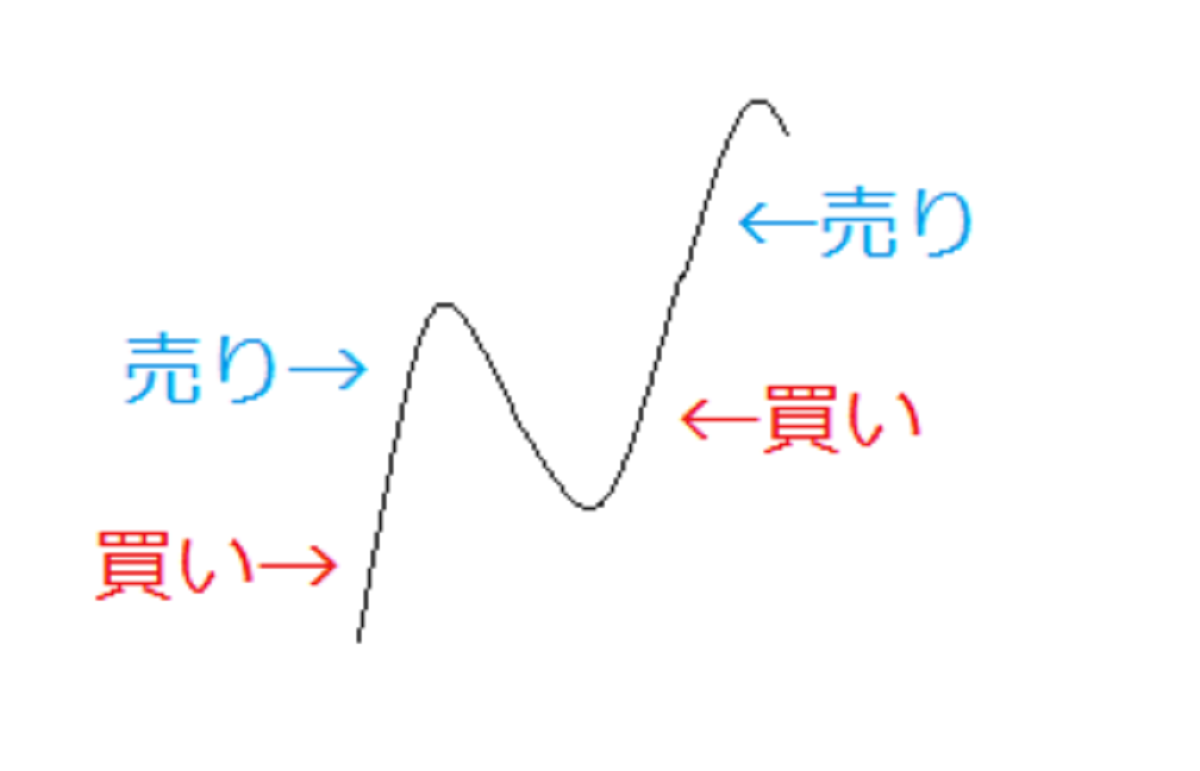

買いから入る場合、デイトレにおいて、上手く行かないパターン。

それはある程度決まっています。

超短期売買ですから、広い値幅は望んでいません。

「目標の株価に達したらすぐに売ろう。」

それがほとんどのデイトレーダーの考えていることです。

ところが、目標価格に達しそうになりながらも、じわじわと下に落ちてくる銘柄の多いこと。

損切りし易いパターン

損切りし易い分足はこのような形状。

いったん下がるものの、しっかりと戻りを見せてくれる。

しかも何度も買値近くまで戻ってきます。

この図の場合、4回戻っていますので、少なくとも4回は損切りの猶予があるわけです。

ところが、このような良心的な分足チャートは、多くはありません。

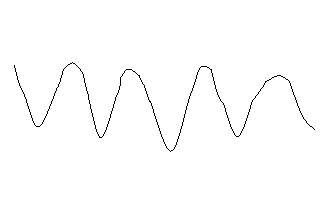

損切りの難しいパターン

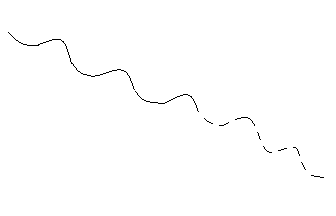

このような分足は、もっとも損切りが難しい分足。

そして相場によくある典型的事例です。

戻るかと思いきや戻りやしません。

迷いを誘う上下動。

結局だらだらと下がります。

しかも、下に行けば行くほど、出来高はスカスカになります。

点線の部分は出来高薄くなると考えてよろしい。

板も薄すぎ、もし損切りをしたら、自分の売りでさらに下で約定してしまう結果となります。

空売りすれば良いのでは?

含み損を抱えてから、新たに空売りを追加する方法。

これにトライしたこともあります。

しかし、新たなトレードに入ることになり、勝敗が決するまでの時間が長くなります。

損切りの引き延ばしと大差ないことになるのであります。

デイトレに適性のある銘柄

結局のところ、なぜこのような損切りの難しい分足チャートばかりなのでしょうか?

突き詰めれば、自分が買いを入れた後に他者の買いが入らないと言うこと。

買いが入ったとしても、量が少なすぎるのです。

買いの量、つまりボリュームの不足。

買いのボリュームが入る銘柄とは

ポンポンと買いが入る銘柄がよろしい。

そのような場合、上手く利益確定できますし、損切りとなっても買値近くで降りることができます。

しかし、そういう銘柄を予め察知するのは難しい。

入るタイミングにも依存します。

ボリュームの大きい銘柄ならOK?

出来高の大きい銘柄にインすれば良いのでしょうか?

必ずしもそうとは限りません。

出来高が大きい銘柄では、板が厚く、板同士も詰まっている場合が多いです。

そうすると、いくら買いが入ろうとも、膠着するような値動きになります。

長い行列の最後尾に並ぶ形になり、先頭になるまで待つ必要が出てくるのです。

結局、待っている間に株価が下がり始めます。

デイトレに求められる結論

デイトレードし易かったと感じた銘柄を逐一ピックアップしていきます。

これは生き残りに必須の作業です。

そこから何を読み取るか?

これが短期売買成功の鍵となります。

そして、デイトレにおいては、スルー能力。

最近では、その思いが強い。

スルーしなければならない

普通にやればデイトレードは負けます。

あるいは、やっているうちに確実に負けがこんできます。

したがって、負ける銘柄をスルー。

それがデイトレのポイントであります。

スルースキルがデイトレ生き残りを左右するのであります。

世の中の渡り方と似ているかも知れません。

なぜ、こんなことになるのでしょうか?

ビーチフラッグス

ビーチフラッグスと言う競技、ご存じでしょうか。

砂浜でフラッグ(旗)を取り合う競技です。

最も運動神経、体力に優れた者が勝つと言う一面がありながら、実際にはそうとばかりは限りません。

相場も似ています。

多人数による椅子取りゲームの難しさがそこにはあります。

では、どうすれば人に先んじて、なおかつ楽に、フラッグを手中に収めることができるのでしょうか。

なぜか儲かる手法は面倒

相場においては、面倒くさいほうが儲かります。

作業工程が多く、この発注、全てを自動でできないのか?

そんなわずらわしいトレードのほうが勝率が高いし、実際に儲かります。

逆に、簡単にイン出来て、自動返済予約にてワンボタンで設定完了、そんなトレードは簡単に利益が出ず、大損することも多いのです。

微妙な判断を強いられるような損切りも増えます。

よく考えてみればそれもその筈。

利益とは限られたパイ。

それを取りに来る人が多ければ多いほど、競争が激しくなり、簡単に勝てなくなる、と言う仕組みであります。

簡単なトレードは競争率が高い

ビーチフラッグスとは、砂浜にフラッグを見立てた短いホースが置いてあり、複数人が「用意ドン」でそのホースを取り合います。

反射神経と体力勝負の世界。

ライバルが多ければ多いほど、フラッグを簡単に手にすることはできません。

この競技、単純なようでいて、体力面のみならず技術的な要素、戦略的な要素が大きいとされています。

例えば、味方を勝たせるために敵の邪魔をするなど。

誰にも負けない圧倒的な脚力、腕力、ダッシュ力があれば楽勝でしょうが、そんな突出した人間はそうそういません。

一見簡単に思えるトレード手法、実はこのビーチフラッグス状態になってはいないでしょうか?

ビーチフラッグスを避けるためには

誰も見ていない、気づいていないフラッグがあれば、それを独占できます。

邪魔も入らないし、急ぐ必要もありません。

相場においては、この誰も見ていない、気づいていないフラッグを発見したほうが良いのであります。

例えば、デイトレーダー全員が参加しているようなビーチフラッグスにおいて、フラッグを取れる自信がある人はどれだけいるでしょうか。

競争率が上がれば上がるほど、運による面も大きくなります。

割当てられたスタート地点の位置によっても、勝敗が変わって来るでしょう。

勝つためのハードルがたくさんあり過ぎるのです。

ハードルの少ない勝負に入らなければなりません。

それが手のかかる、面倒くさいトレードに相当します。

手のかかる面倒くさいトレードとは

作業工程がいくつかあり、目視でそれをこなしつつ、慌てながら発注を出すようなトレード。

当方にとって、それはストレスであり、できればやりたくないトレードです。

しかし、その場合のほうが簡単に勝てる場合が多い。

損切りの場合にも上手に降りられる場合が多いのであります。

その理由は、面倒くさいことは誰しもやりたくないというのがあります。

面倒な工程があるからこそ、やる人が少ない。

逆に、楽にインしたトレードはたいていやられます。

これが相場のビーチフラッグス現象です。

強固さは局在的

相場においては、弱いところで立ち回るくらい不安で、危険なものはありません。

そんなことでは、ワンショットを増量することもできません。

いつまでたっても相場のオアシスには近づけず、荒野でさまよえる、永遠のジプシー。

まず切らねばならない

相場においては、ぶん投げた直後、あっと言う間にグイグイ上げていく。

仕方ありません。

こういうのはあきらめたほうがよろしい。

損切って、次の機会に取り返す方が良いのであります。

切らないで頑張ってしまって、ナンピンして下に行かされる。

これは本当に意味がありません。

買い放置を決めこめる銘柄を探すことであります。

強さが局所的に偏在する場所を探し、買い持つのであります。

強さのある場所

強さは局所的に偏在します。

強い銘柄をしっかり選べていれば、そのうち上がらざるを得ません。

いったん下がっても、やはり強い銘柄は強い。

そして、含み益に達しても、適度なところで利確していたのでは、次の損でやられてしまいます。

強い銘柄に入っても、そんなことは多い。

ここは放置して我慢の一手であります。

強い銘柄はある程度長く持っても平気なのであるからして。

全体相場が上がっているなら、なおさらです。

1時間は忍耐するつもりで。

そして、すっ高値で利益確定。

これが移動平均プラス数%の手法であります。

アルゴの功罪

アルゴの圧倒的優位性は、言い換えれば個人が不利益過ぎると言うこと。

目に見えない速度でトレードなど、敵さんもありえない手を打ってきますな。

巨額費用でもって作った超速売買が、自分だけ儲けようと言う発想がそこにはあります。

個人から薄く抜いて行って、最終的にこっちが砂漠の砂にされる。

対抗策としては、アルゴから頂く手法を開発するしかありません。

巨体から頂く手法であります。

アルゴはある一点で、ぶっこんできます。

もちろん機関銃のように細かく分散している場合もあります。

しかし、図体はデカい。

デカ過ぎる。

そこに乗っかるわけです。

むこうが一瞬にして数千万、あるいはそれ以上儲けるのなら、こちらがそこから10万円頂いても、それほど痛くはないのであるからして。

トレードはお地蔵さんである

誰しもお地蔵さんのように座ったまま、利益を積み上げたい。

しかし、悲しいかな、人間はお地蔵さんではありません。

忍耐力もブチ切れる場合があります。

わなわなと震えながら、

レバは負けにも効く

レバレッジとは、英語でレバーの派生語であり、てこの作用を意味します。

レバによって利益を飛躍的に増加させたい。

しかし、実際には損をする場合にも、てこが効いてしまいます。

トレードが下手である場合には、下手さが拡大されるのであります。

すなわち、上手であれば利益が増えますが、下手であれば、損が増えてしまう。

そして、下手なものを、手の平を返すように上手にすることはできないものであります。

ですから、安全のためには、レバを効かせないほうがよろしい。

現物株でトレードをするか、レバレッジ1倍となるよう信用取引でトレードをするのであります。

自動損切りの罠

利益が拡大するのであれば、誰も困りはしません。

しかし、損失の拡大、これが問題。

損失を一定範囲より大きくさせない。

すなわち、損失のコントロール。

ここで多くの人が考えるのが、逆指しによる損切りであります。

ある価格に達したら、自動で損切りが出るように設定。

損失を一定範囲に収めようと言う訳です。

しかし、この損切り、成り行きで売る以上、必ずしも想定した価格で売れるとは限りません。

買い板が離れていて、450円にしか買い発注が存在していなかった場合には、450円以下での損切りとなります。

自動損切りの約定価格は、誰も保証できやしないのです。

これが完璧なトレードが存在しない理由の一つであります。

完ぺきへの指向性

想定した通りに株価が動き、想定した株価で買い、売る。

その理想にどのくらい近づけるか。

この程度をトレードの完全性と呼びます。

当方の勝手な用語ですが。

自動損切りで言うならば、500円で売ると想定したなら、何がなんでも500円で売らねばなりません。

完全でなくてはならないのです。

売ろうと思ったけど売れなかったとか、500円ではなく450円で売れてしまった、等はありえない。

つまり、言い訳無用。

これが出来て初めて、大損を回避し、レバの有用性を享受できます。

窮余の策

相場において、想定通りの値動きを期待することは、もはや難しい。

しかし、その確度を上げること。

これがトレードをより完全たらしめ、安全にレバレッジを効かせることにつながります。

すなわち、値動きに暴れ回られては困る。

上がるのなら静かに、ゆっくり上がってくれよ、と。

下がる場合も同様。

あっちこっち、行ったり来たりするような値動きは、不完全なトレードの原因となりかねません。

しかし、相場の本質として、価格は常に上の板と下の板を行ったり来たりしているもの。

すなわち、想定通りの値動きなど、存在しない。

ここで窮余の策として現れる手法。

お地蔵さん手法

一定時間の間に、何パーセント値が動いたか。

これが時間当たりの値動き率です。

時間当たりの値動き率が大きい場合には、より予想を裏切って価格が動くことになります。

逆に言えば、動かないでじっとしている、値動き率ゼロの状態。

この場合はお地蔵さん状態と言えます。

すなわち、時間当たりの値動き率を見ることはたやすく、人の目に明らかであり、数値として把握することもできる。

値動きは小さいほうが良い?

確かに、動かない銘柄なら大損しないので、いくらでもレバレッジをかけられます。

お地蔵さんのように動かない銘柄、ここにハイレバをかける。

すなわち、お地蔵さんハイレバ手法の重要性。

トレードの出口はわからない

トレードで最も大事なのが出口戦略。

どのようにザラバから脱出するのか。

そう考える時、結論はおのずと決まってきます。

利益確定をどうするか?

いいえ、違います。

生きながらえるため、爆損をしないための出口戦略は、そんなに生易しいものではないのであります。

出口は一つ

結論から申し上げましょう。

トレードの出口とは、ただ一つ。

それは、買いなら決して大きく下げてはならぬ、と言うことです。

すなわち、どんなことがあっても垂直稲妻下げは食らってはなりません。

特別売り気配を食らって、20分身動きが取れないまま持っていかれる等も同様。

大爆下げを食らった瞬間、終わり。

大幅含み損のまま塩漬けにすると言うのも一つの選択ではあります。

しかし負け戦には違いありません。

それも大負け中の大負け。

敗戦処理にかかりっきりとなる絶望的状況。

言い換えれば、利確より何より、損切り問題が最優先なのであります。

はて、ではどうすれば良いのでしょうか。

長大陰線=おしまい

買いでインしてじわじわ下がる。

そんなのトレードでは日常茶飯事。

しかし、そのまま下げ加速、長大陰線が出たらおしまい。

逃げようがありません。

ナンピン買いの悪手は、単に自らの首を絞めるだけ。

とにもかくにも、超速長大陰線にハマった時点で、アウトなのです。

逆に言えば、長い陰線真っ逆さまとなるのではなく、途中で戻ってきてくれる。

それがなくては、頃合いの良い損切りは不可能。

これがトレードの偽らざる実情であります。

戻りがないと降りられない

戻りが全くなく、一直線に下げて行ってしまう。

これがまずい。

では、瞬間15%下げの15%戻りなら良いのでしょうか?

いや、それもダメです。

たまにIPO株において出現する事象ですが。

そもそも計算の上では、15%下げてから15%戻しても、元の株価には届きません。

計算上の話はともかく、行って来いのトレードはとにかくアウトなのであります。

極小ロットなら助かるのでは?

ワンショットを小さくしていれば、爆損を食らってもさほどの痛手ではない?

そんなことはありません。

爆下げ・一直線下げを一度でも食らったら最後、次は食らわないなんて保証はありません。

そもそも、トレードと言うものは勝てれば勝てるほど、ワンショット金額は大きくなっていきます。

ずっと極小玉では、いつまでたっても資金は増えません。

と言うことは、損失を取り返すのも難しいことになります。

ワンショット増額の後でも、大損をせず、トレードを継続できる必要があります。

買いから入るなら、値上がりするより何より、大きく下げてはなりません。

下げるなら相応の戻りを差し挟みつつ、ゆっくり下げてくれなければ困る、と言うことであります。

以上がデイトレが難しい理由。

ゆえに当方、デイトレから撤退いたしました。

なぜデイをやめたか

デイに力を入れていた時間は無駄でありました。

おとなしく別の手法に専念すべきだったのであります。

以下、そう考えるに至った個人的諸事情、及び、追記であります。

日銭を稼いで財布を失う

コツコツと日銭を稼いで、ある時ドカン。

気づいたら財布を丸ごと失くしていました。

500円玉を貯金箱にためて行ったら、ある日、貯金箱を失くし、クレジットカードも消えたに等しい。

当方にとってデイトレードとは、この繰り返しでした。

正直言いましょう。

デイトレが最も難しい。

あらゆるトレード手法の中で、最難関の手法。

それがデイトレ。

長らく試行錯誤を続けた結論であります。

デイはストレス

スイングの場合、多少買いタイミングがズレても、問題ありません。

タイミングの誤差は、分散することにより相殺できます。

あくまで、これは人によって、手法によって、違いがあることではあります。

しかし、当方の場合、デイにおいては非情なストレスを強いられてきました。

すなわち、デイはピンポイントを狙う必要があるので、ストレスがかかるのであります。

ここを逃がしたら後がない、と言う具合です。

そんな気苦労から脱却したい。

ノーストレスでインしたい。

ストレスが減ることにより、ロット・コントロールも楽になります。

単利地獄

極小ロットと言うことは、日に1万か2万も稼げれば御の字。

それ以上は望むべくもありません。

そして、利益の再投資ができない。

このため、複利など夢のまた夢。

日々、思い切り単利であります。

単利地獄にも関わらず、回数で稼がなければならないと言う至上命題。

これで、ザラバ中、延々監視していなければなりません。

前場と後場で5時間。

回数で勝負しようとしたら、最近ではPTSも目が離せません。

16時30分から23時59分まで、その間、7時間30分。

合計12.5時間であります。

昼休みの1時間も実質的に拘束時間と言えないこともないので、実際は13.5時間の長丁場。

単利地獄のブラックシフト。

タダ残業の成果

単利地獄のブラックシフトは、実は株屋さんにとっては、都合がよろしい。

手数料や金利を頂く機会が増えるからであります。

しかも、極めて短時間で損切りを行ってくれると来ています。

追証が発生しないよう、顧客自らが厳正にコントロールしてくれるのであります。

まことに御都合がよろしゅうございます。

こちとら、タダ残業の末にこれでは、やればやるほど疲弊していきかねません。

それでも、利益が出続ければ問題ありません。

13時間の拘束、その挙句に収支マイナスもあるよ、と。

思い切り大損をぶっこく可能性。

これでは、プロレタリア文学が書けそうであります。

(プロレタリア文学とは、労働者の悲哀を書き留めた大昔の作品群。)

労働生産性の向上

トレード、これは労働であったのだ、と。

労働者として、世に認められていないにも関わらず。

すなわち、労働時間を考える時、トレードは長丁場ではなく、短時間で済まさなければならないのであります。

時間が長くなればなるほど、回数で分割し、リスクを下げることができる。

この安全思考が自らのクビを絞めかねない。

おそろしや。

すなわち、労働ではないけれども、労働生産性を引き上げねばならない。

すなわち、スーパー超短時間の労働。

このコンセプトであります。

スイングだな。

スイングなら、それが可能であります。

ポジションを抱えると言うリスクさえ、引き受けることができるならば。

そして、もっとも大事なものは、上がる銘柄を選ぶ目です。

それさえあれば、デイにこだわり続ける理由は全く見当たらないのであります。

さて、本日の結果ですが、スイング勝ち。

昨夜PTSで100株ずつチマチマ買っていきました。

100株以上買うと、上の板をぶち抜いてしまいます。

そのくらい、PTSの板は薄い。

したがって、下の板に指値を出さざるを得ない。

すると、いつまでたっても約定しません。

PTSで玉を集めるのは至難の技であります。

買うための手間と時間がかかりすぎるからです。

PTSは私設取引システムであることにより、出来高が増えては困ると言う思惑があるとのこと。

なぜなら、出来高が増えたなら、それは私設のシステムではなく、取引所になってしまうからです。

したがって、この状況が改善されることはないでしょう。

あくまで弱小個人のためのシステムと言う位置づけ。

これは変わらないのであります。

だからこそ、そこに勝機があると言えるのかも知れませんが。

ノーポジで引け。