あらゆる株の手法・やり方を試してきました。

そして、ついに来た、板読みスキャルピング。

チャートを見ないでトレードする方法です。

感想としては、思ったよりは利益が出せるものの、あくまで薄利の積み重ね。

かなりの技巧と忍耐力が必要な手法です。

注意すべき点などをまとめました。

板読みスキャルピングのコツ

たいていのテクニカル指標について、トレードで使えないものか、試して来ました。

ネット上に落ちている情報にも、手あたり次第に目を通して来ました。

株の本もかなり読みました。

しかし、デイトレードだけは今一つうまくいきません。

デイトレード開眼かと言う局面が何度もありました。

しかし、続けていくうちに損を食らい終了。

再度、極小ロットでデイトレ手法を検証していった結果、どうも今一つ効率が良くないとの判断。

もう後がないと言うことで、今まで見ていた1分足チャートを排斥(はいせき)。

板状況を目視の上、いわゆる「勘」のみでインする方法を始めました。

板読みとは

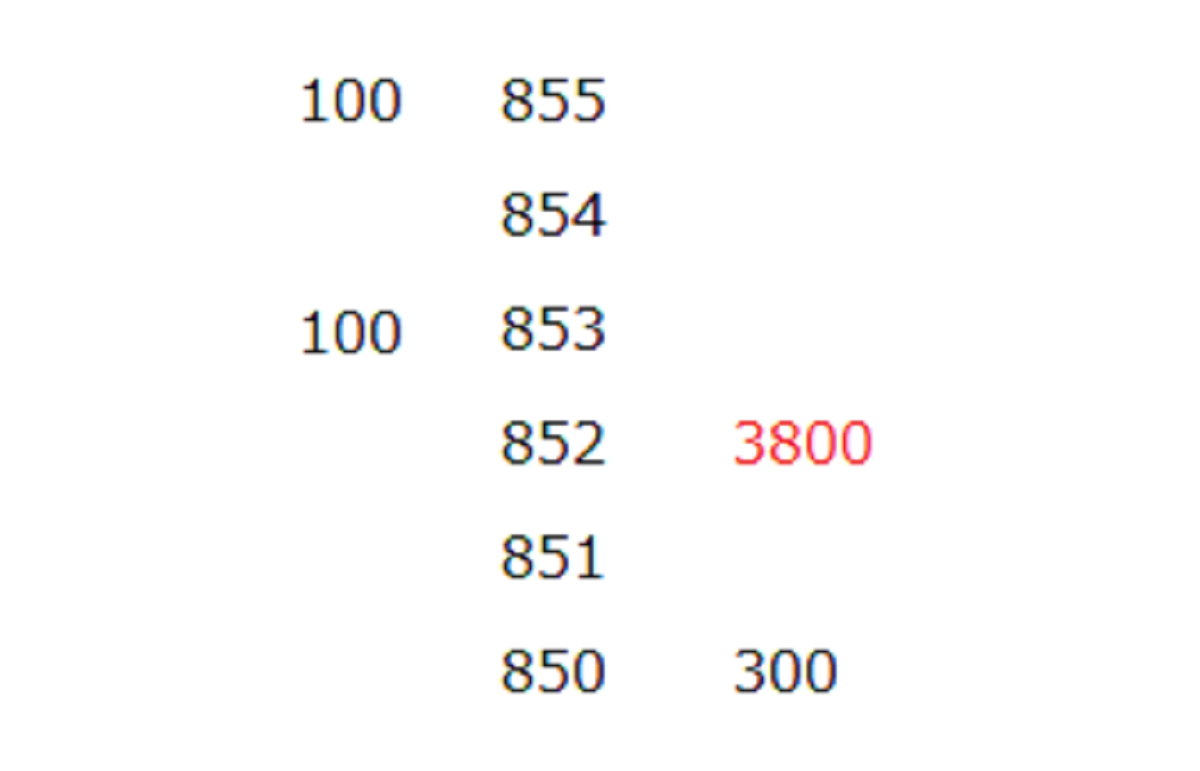

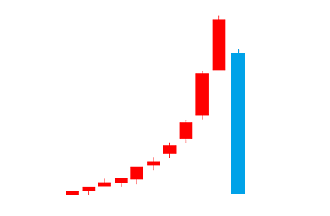

図1

株価と発注株数(売り発注数・買い発注数)の状況を目視し、それをもとに判断し売買する方法。

デイトレードには、チャートやテクニカル指標を参考にしつつトレードする方法と、あくまで板情報のみを参考にトレードする方法などがあります。

スキャルピングとは

Scalpとは、「頭皮(をはぐ)」と言う意味の英語。

投資において、スキャルピングとは一般に、薄くはぐように利ざやを稼ぐ方法を指します。

コツの具体的内容

自分独自の判断材料

株価が上下のどちらに動くのかについて、何らかの自分なりの判断材料があれば、勝てる可能性が上がります。

判断材料の例をあげますと

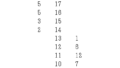

図2

1分足でこのような動きになった場合には、「値動きが良くない」、あるいは「動意づいていない」と判断し、すぐに降りる、などです。

銘柄の選び方

日本株には地方市場を含めると、4000内外の銘柄があります。

その中から、その時間帯に最も売買に適した銘柄を探すことが大事です。

買いで入るなら、一番値上がりしそうな銘柄を選ぶ必要があります。

損切りを躊躇しない

利益確定よりも、損切りのほうを迷うのが、通常の心理です。

人間の本能として、もともとそういうふうに偏っていると考えて差し支えありません。

一般的にも言われていることですが、損切りを最優先させたほうが安全です。

注意すべき点は

10勝1敗のリスク

スキャと言うものは、一時的には上手く行きやすい傾向があります。

利幅は広いよりは狭いほうが簡単。

ホールド時間も短くて済みます。

ですから、もともと他のトレードよりも結果が出易いと言えます。

注意すべきは、その結果はあくまで一時的なものであること。

何度もスキャルピングを繰り返して、トータルの結果がどうなるかが大事であり、それが全てです。

ヤジロベエの動きに乗って利益を出し、それを繰り返したものの、一瞬の不運でヤジロベエそのものが落下する。

そんな事が良くあるのです。

スキャ開眼

デイトレーダーにありがちなのが、スキャ開眼の勘違い。

上で述べたように、一時的には利益が出易いスキャルピング。

10勝1敗でも大負けの可能性があります。

同様に100勝10敗での大負けも大いに可能性があります。

つまり一回一回のトレードにこだわったり、喜びに浸ったところで意味はありません。

取り扱いの難しいトレード、それがスキャルピングです。

銘柄間による難易度の差

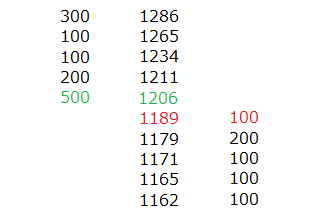

板状況において、ある程度価格帯が飛び飛びになっている銘柄のほうが、簡単に利益が出ることもあります。

買いであれば、下で買って上で売る、そのためには出ている板注文の間隔が開いているほうが都合が良いのです。

しかし、そうは言っても板が薄過ぎれば、今度は返済注文をぶつけられなくなります。

銘柄ごとに板状況が違うため、難易度も銘柄によって違います。

実際の話、売買代金が急増し、板が詰まった活況銘柄でのスキャルピングは意外に難しい。

トレードの記録が残しづらい

スキャルピングでは分析を怠りがちになります。

と言うよりも、放っておくとトレードの詳細をキレイさっぱり忘れてしまう。

検証のしようがなくなる場合があります。

チャートに頼らず、板状況のみを見てトレードをしていると、より一層その傾向が出てきます。

板状況にどれだけ注文が詰まっているか、どのようなバランスになっているか、入って来る注文はどのくらいか。

終えてみると、キレイさっぱり何のデータも残りません。

動画として残しておいて、なぜそこでインしたかなどを検証すれば効果的かも知れません。

そもそも、分足チャート(画像)を残すだけでもデータ量は多い。

動画を残した上で、しかもそれを見返すのは、データ量的にも時間的にもなかなか大変です。

デイトレ依存症

スキャルピングの誤った誘惑。

これにとらわれては、大変なことになります。

あくまで目標は利益であり、デイトレに追い立てられる日々ではありません。

ややもするとスキャの魔力に取りつかれ、トレードの波にもまれ、かえって目標から離れてしまう。

試行回数を追い求めるあまり、PTS市場でもデイトレが出来ないだろうか?

しかし、あくまで検証あってのデイトレード。

あまりに手を広げ過ぎては、分析や研究が手薄になります。

デイトレ依存症だけは要注意です。

できるだけ早く損切りする方法

少しでもやばい、と思ったら降りる、これ大事。

結果論ですが、迷いつつ株を持ち続けていると、損の上塗りになるケースが多いです。

結局、トレードの中で、常に損切りについて意識していくしかありません。

垂直下落を食らわない

損切りとは、大損しないで早目に降りるからこそ、損切りになります。

大損をしてから降りたのでは、大損以外の何ものでもなく、損切りとは呼べないのです。

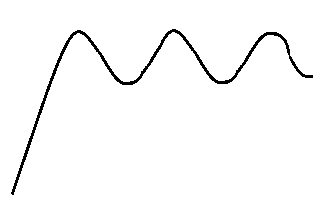

1分足において、垂直に下落するような値動きには付き合わないこと、これ重要。

特別売り気配を食らわない

最も忌むべき垂直下落の一つとして、特別売り気配があります。

売買が成立しないまま株価が下がっていく状態です。

これを食らうと、損切り発注をいくら連打しようが無駄です。

寄り付くまでしばらく耐えるしかありません。

最悪の場合、そのままストップ安にまで下がって寄り付かないこともあります。

垂直下落の対処

「これは本当にあかんヤツ!」

そんな激しい急落に巻き込まれたら、観念するしかありません。

経験上、耐えて助かったことはありません。

こんな感じの分足チャートです。

一般的によく言われていることでもありますが、こんな時、なかなか素直に損切りすることができません。

食らったら即刻あきらめる。

これが得意な人はいません。

「オレ、損切り得意なんだ、まかせて!」と言う人。

「逆境が好きだから、逆境まかせて!」と言う人がいたら、それは特異体質です。

逆境が好き、苦痛が好き、それは普通はあり得ないことなのであります。

同値で降りる

同値で降りる?

それができれば誰も苦労しません。

反対売買の指値を出し、じっと約定するのを待つだけ。

そもそも同値で降りようと思う時点で、含み損であることは間違いありません。

上がると思って買ったのに、含み損では、予想を外しています。

これは失敗のうちの一つです。

にもかかわらず、うまく同値で降りるのは、なかなか難しそうです。

順張りか逆張りか

逆張りを多用していた時期があります。

順張りは、値段が高いところからさらに上の値段まで引っ張って売る必要があります。

このため、心理的に逆張りのほうがやりやすいのです。

しかし、逆張りのほうが簡単だと言うことはありません。

心理的にやりやすい分、難しくなっていると考えた方が無難です。

スキャルピング的な売買でインする場合には、どちらかと言えば順張りのほうが勝てる確率は高いのではないでしょうか。

もちろん、どちらかと言えばであって、絶対と言うことはありません。

値動きを覚える

株の売買は結局のところ、この一点に尽きるかも知れません。

例えば、図2のようになったら、すぐ降りたほうが得策だと言うようなパターンを覚え、それをどんどん増やしていくことです。

ですが、本やネットの情報で「チャート暗記」をやり過ぎるのは、おすすめしません。

本やネットに書いてあるパターン通りには動かないことが多々あります。

(経験済みです。)

あくまで、確証をもって、自分なりのパターンを出来るだけ多く作っていくことが大事です。

指し負けない法

スキャの重要問題、それは指し負け。

売買高が高まっている銘柄では、いっせいのせ、で買いが入る場合が少なくありません。

当然ながら、買いでインするならば、1円でも安く買いたい。

ましてや、スキャの板読みであります。

何としても他者に先んじて買いを入れたい。

このためには、あることをしなければなりません。

成り行き買いです。

成り行きと指値のどちらが優先して約定するかと言えば、成り行き。

ビーチフラッグスと言う競技をご存じでしょうか。

砂浜でフラッグ(旗)を取り合う競技です。

フラッグに向かって大勢がダッシュします。

この時、株の場合では、成り行きの発注が優先されます。

先んじて旗を取りたいのであれば、指値より成り行きと言うことになります。

競争が激しくなればなるほど、指値で買いを入れていたのでは、旗を取れない可能性が高いのです。

成り行きの結果

皆が一斉に成り行き買いを入れたらどうなるのか。

たいていの場合には、希望の値段で買うことはできません。

希望価格よりだいぶ上で約定してしまうのであります。

特買い(特別買い気配)になってしまう場合もあります。

そうなると、とんでもないジャンピングキャッチになってしまいます。

実は、皆が買いたいと思うポイントは、大体において似通っています。

デイトレードにおいて、じっと板を観察していると、あるとき一斉に買いが入る瞬間があります。

もちろん出来高の細った銘柄ではそんなことはありません。

買いがどんどん入り、値動きが激しくなっている銘柄。

そんな場合、チャンスは一点に集約されてしまう場合が少なくありません。

となりますと、大事になってくるのは、発注のスピードです。

誰より先んじて発注が通らなければ、より安く買いを入れることはできないのです。

発注速度の限界

個人で相場に参加する以上、発注速度には限界があります。

発注速度は、発注システムへの投資金額に依存します。

では、高性能のコンピューターを買いそろえれば、解決するのでしょうか。

その答えは、残念ながらノーであります。

確かに100万円も出せば、現状における最速のPCは買い揃えられるかも知れません。

しかし、PCの反応速度をいくら上げたところで、ご希望の約定値はゲットできません。

インターネットを介する限り、遅れを取らざるを得ない。

相場の世界では、そんな厳しい状況があります。

指し負けを着実に防ぐためには、取引所への直結回線が必要なのであります。

これを実現するためには、相応の費用が求められます。

そもそも、それだけの費用をかけて採算を取るためには、もともと巨額の資金を運用していなければなりません。

しかも、必ず勝てると言う見込みがなくては、費用をかける意味もなし。

これが発注速度の限界にまつわるお話です。

限界最速の条件

そこまで発注速度にこだわると言うことは、当然ながら、売買を完結するまでのスピードも速くなくてはなりません。

最速のスピードで買いを入れたにも関わらず、長期投資をするなどとなっては、速度にこだわった意味がありません。

すなわち、限界速度をもって買いを入れた玉は、当然ながらスキャであり、即利確が条件であります。

しかも、相応の確度をもって勝てなければなりません。

でなくては、発注システムに投下された資金の意味がなくなります。

無意味な設備投資です。

HFT、すなわちハイ・フリークエンシー・トレーディングとは、超高速・超高頻度の取引を指す言葉。

はたして赤字のHFTは成り立つのか?

成り立ちません。

ただ相場の波にのまれ、相場の海に沈むばかりであります。

すなわち、限界最速の条件とは勝つこと。

勝てるからこそ発注システムにおカネをかける。

そして、巨額の資金をもって運用するからこそ、その費用を回収し、利益を残すことができるのであります。

その意味において、弱小の個人が同じことをするのは不可能に近い、と言うお話であります。

さて、本日のトレードはスイング負け。

大やられは免れているものの、さすがにブチ切れた。

キーボード一つ、ほかしました。

買う銘柄を探したものの、出来高も今一つであり、ちょっと買えない。

夏枯れにやられる典型的なパターンであります。

仕方ないなあ。

ノーポジで地団太。

良い週末をお過ごしください。