投資について右も左もわからない人。

誰しも最初はその状態。

そこから時間をかけて株や為替のイロハを覚えて行くのであります。

これをクリアできなければ、儲けを出すことは難しいです。

大損してしまうリスクもあります。

まず何を知っておくべきか。

当方の思いは以下。

株と為替どちらが難しい?

腕利きの職業トレーダーでも、個人の零細トレーダーであっても、株において必ず通らなければならないのが銘柄選定です。

日本株だけでも銘柄数は4000弱あります。

この銘柄数の多さを知って株は無理と判断し、FX投資(為替取引)を始める人がとても多いです。

為替には為替の難しさがあり、株より簡単だと言うことはありません。

私個人的には為替のほうが難しいと考えています。

為替の難しさとは

為替は値動きが小さい

例えばドル円で考えますと、110円台から1日で1円動くことはまれです。

何か世界的なニュースがあって、あっと言う間にそれ以上動くこともありますが…。

1日に1%以上動くことが珍しい、それが為替です。

為替で大損したり大儲けする人もいらっしゃいますが、それはレバレッジをかけた結果です。

値動きが小さいのにも関わらず、レバレッジをかけずして、たいした利益も損失も出ようがありません。

為替で大損したり大儲けする人は、株で言えば動かない薬品株や鉄道株にレバレッジを何倍もかけてトレードするのと同じです。

動かないものにとんでもないレバレッジをかけて勝負するのは、どちらに動くか読めないと言う意味で難しくないですか?

ちなみに株の場合は、小型株であれば1%などものの数分、場合によっては数秒で動いてしまいます。

大型の動かない株(医薬品株や鉄道株などのディフェンシブセクター)でも、一日で2%くらいは動きます。

相対(あいたい)取引のリスク

相対取引とは、取引所を介さずに買い手と売り手が直接取引することです。

為替の場合、取引所での取引もありますが、FX業者と個人双方がやり取りする相対取引であるケースが多いです。

そうなると、業者と個人はそれぞれが真逆のポジションを持つことになります。

結果、業者が儲かるなら個人が損をし、個人が儲かるなら業者が損することになりがちです。

そこにスリッページの問題が加わります。

スリッページとは注文が希望通りの価格で通らないことを意味します。

と、ここまで考えると、個人的には一抹のリスクを感じざるを得ないです。

株にスリッページはないのか?

もちろん株の場合にも注文が通らないことはあります。

出来高の少ない銘柄で、板が飛び飛びの状態になっていたら、思わぬとんでもない価格で約定してしまいます。

(通常、スリッページとは呼ばず、「値が飛んだ」などと表現します。)

しかし、それは出来高の多い株、板状況が詰まっている銘柄で売買すれば済むことですし、それらを目で確認することもできます。

為替の場合には、特に相対取引の場合、板情報はない場合が多く、あったとしても株のように正確な板情報ではありません。

株取引は通常は取引所経由の売買ですし、証券会社ごとに行われる時間外取引(PTS市場)も含め、板情報を目視で確認できます。

為替のほうが難しいんじゃね?

以上のような理由で、私個人的には株のほうがいくらか安心、為替のほうが難しいと言う結論に…。

そこで、株の最初の関門、個別銘柄のスクリーニング方法の話になる訳です。

銘柄を絞り込む場合には、もちろんいろいろなやり方があり、短期売買なのか、中長期投資なのかによっても変わります。

中長期投資と言っても、数カ月単位で決済する場合と、一生持ち続ける“ガチ” の長期投資では当然やり方も考え方も変わってきます。

時間軸による銘柄スクリーニングの違いを大まかに述べると、以下のようになります。

為替にない株の難しさは銘柄スクリーニング

短期売買の場合には、株のファンダメンタル(財務や業績などの基礎的な情報)はあまり関係ありません。

値動きが全てと言っても差し支えありません。

デイトレードや一泊二日程度のスイングトレードなど、短期売買の場合だけでも、銘柄スクリーニングの方法はいろいろ考えられます。

しかし、短期売買の場合、思惑と逆の方向に株価が動いたら損するだけ。

従って、おのずと値動き依存的なスクリーニング方法にならざるを得ないです。

ランキング情報の使い方

ランキング情報の使い方については、別の記事 で述べています。

デイトレードあるいは一泊二日程度のスイングトレードの場合、多くの人がこのようなランキング情報を介した銘柄スクリーニングを行っています。

これである程度まで(数銘柄~50銘柄くらい?)銘柄を絞れますので、そこから後はご自分の能力と経験次第です。

チャートだけ見て銘柄選び

株価チャートに依存して銘柄を絞り込むべきか否かは、個々人によって様々です。

今は各証券会社の株ツール情報が充実している時代ですので、短期売買に適した銘柄はあっと言う間に絞り込むことができます。

しかし、そのような便利さに流されることへの注意点もあります。

チャートに依存し過ぎるリスクについて、私自身の失敗から学んだことを スイング銘柄の抽出法9選!短期売買の絞り込みスクリーニングを追う にまとめました。

中長期投資(数週間~数年)を含めると奥が深い

中長期投資の場合には、デイトレードなどの超短期売買にも増して様々な売買手法が考えられます。

期間が延びれば延びるほど、その間にいろいろな売買手法を織り交ぜることもできますので。

ファンダメンタル重視、空売りを織り交ぜる、決算日に向けてのイベント投資法など、選択肢が広いです。

それらの組み合わせ次第では、方法論としては無限の可能性があります。

自分独自の方法は、いくらでも編み出せると言うことです。

ですが、やはりファンダメンタル情報への理解や、株の常識は、最低限必要になってきます。

中長期投資における最低限の知識

まず財務情報ですが、奥が深く、判断の方法も様々です。

ではそれらを熟知していれば株で儲けられるのかと言えば、必ずしもそうは断言できません。

会計に詳しい専門家が株で大儲けしているとは限りませんので。

(実は表に出ていないだけで、そういう人もいるのかも知れませんが…。)

私が株を始めた当初(2004年頃)、公認会計士の“株マニア” の人が書いた本を熟読しました。

しかし、その内容は結局のところ、移動平均線を見ながら下がり切ったところで買って反発を待つとか、一年で2~3割の利益が出れば御の字とか、当たり前のことしか書いてありませんでした。

あと、財閥系銘柄は強い(上場廃止になりにくい)とか…。

それらの知識は、確かに一理あると思います。

しかし、長らく株をやっていると某航空会社の上場廃止とか、財閥系銘柄の上場廃止も、天下の電力株の壊滅的なまでの株価下落にもつきあって来ました。

とてもではありませんが、その本の知識だけで自信をもって株式投資をすることができるには至りませんでした。

財務知識の必須豆知識

株が未経験で、会計の知識も一切ない人にとっては、まず最初に以下の豆知識を頭に入れておくと良いかも知れません。

長らく株をやっていれば、誰でも知っているような知識ですが…。

自己資本比率

この自己資本比率が低いと、企業として結構苦しい状態であることは間違いありません。

何らかの資金調達(増資とか…)をしなければならない場合も少なくありません。

増資の発表があると、株価がいきなり大きく下がることが多いです。

ネットで調べると、自己資本比率が40%を超えていれば会社はつぶれないと断言しているサイトまでありました。

しかし、株に絶対はありません。

万一その企業が組織ぐるみで不正をしていたりすると、いきなり上場廃止懸念(爆下げ…)になることもありえます。

たまにそういうことがあります(1~2年に1回くらい?)ので、ご注意ください。

ちなみに私の場合、とりあえず自己資本比率が30%を超えていれば、当面その企業は安心、財務において比較的優良な企業と言う判断をしています。

利益剰余金

この数字がマイナスだと、当然その会社は苦しいと言うことです。

なぜマイナスになっているかについても大切なのですが、株の初心者の場合、そこまで財務情報を追うことができない場合が多いと思われます。

ですので、とりあえず利益剰余金がマイナスであったらまずい、と覚えておけばOKです。

有利子負債

有利子負債が多い場合はマイナス材料です。

初心者の場合は、有利子負債が多いかどうかだけを気にするだけでOKです。

私の場合、総資産の額の何割を有利子負債が占めるかなどを確認し、半分を超えていたら危険信号と言うような判断をしています。

主要株主は誰か

例えば、財閥系の銘柄ですと、第1位~第5位くらいの大株主に三菱、三井、住友などの有名企業が入っていることが多いです。

上位3位までに有力企業の名前が入っていて、持ち株比率もそれらの有力企業で合わせて10%を超えていれば、かなり安心できる株主構成であると言えます。

つまり、いざと言う時に資金を何とか調達できる安心感があります。

豆知識の合わせ技がファンダメンタル投資法

私の場合、その企業の自己資本比率、利益剰余金、有利子負債、株主構成、配当が出ているか、などをざっとみて全てクリアしていればかなりの優良企業と判断します。

また、上場廃止になった企業の財務状況は必ずチェックしていますが、上記の内容が著しく悪い例がほとんどです。

(もちろん例外もありますが…。)

持ち株をすぐ売ってしまうような短期的なスイングの場合には、この程度の財務判断で十分だと考えています。

短期的なトレードでは、財務が非常に良くない“危険な” 銘柄を買うことも非常に多いので、それ以上気にしても仕方がないと言うことです。

ガチの長期投資とは

“ガチ” の長期投資とは、私の造語で、30年あるいはそれ以上の長期投資を指します。

実は、私がもっともやりたい投資法の一つです。

なぜやっていないかと言うと、寿命を考えたら今から30年もの間、投資をするのは無理なのではないかと考えているからです。

期間が短いと、場合によっては含み損のまま終える可能性も…。

ですが、もし自分が10代で、今と同じ知識があるなら迷わず30年と言わず、一生持ち続ける長期投資をやると思います。

少額でも、毎月少しずつ株を買う方法です。

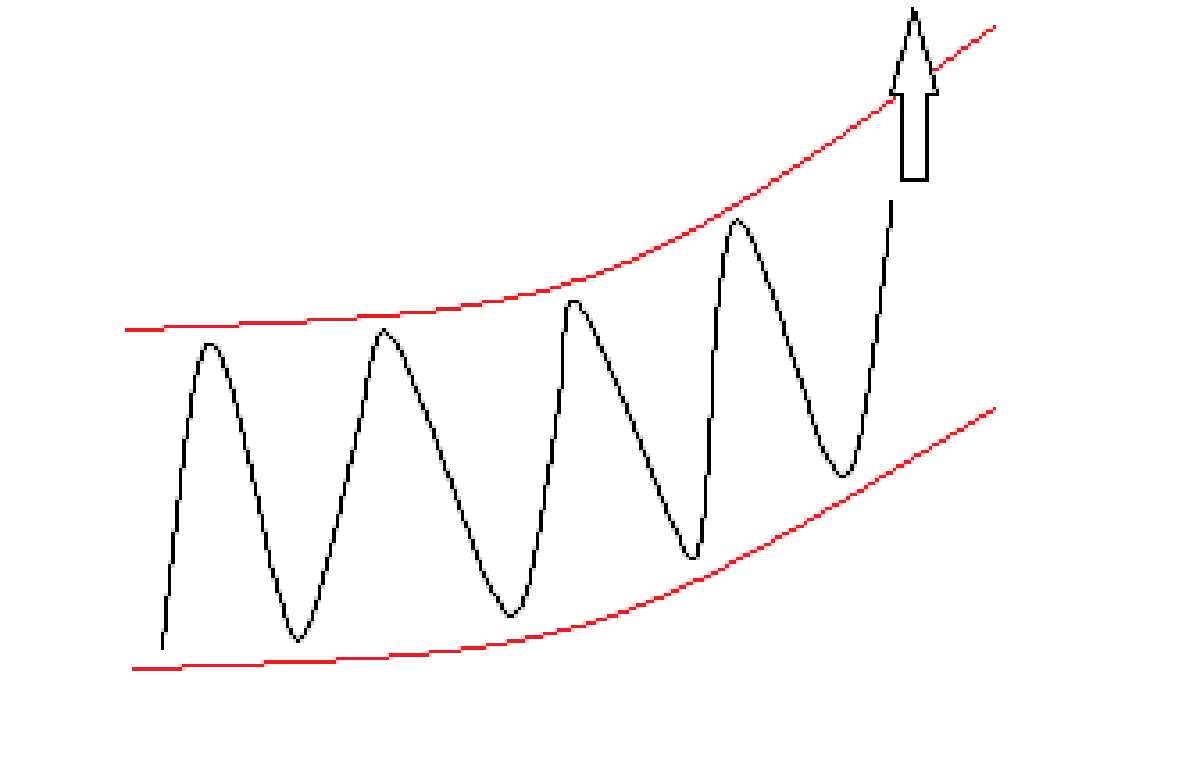

なぜ超長期投資は有利なのか

長期投資の場合には、いったん利が乗ってしまえば配当をもらいつつ、そのまま放置で構わないと言うメリットがあります。

そして、30~40年持ちこたえれば、経済成長にともない株価は上がっていることが多いです。

上場廃止にならなければ…。

この持ち株が消え去ってしまうリスクに対しては、“分散” で乗り切ります。

銘柄の分散はいくらでもできる

日本株だけで4000弱の銘柄がありますので、いくらでも分散投資をすることができます。

株は一単位が数万円と言う銘柄もありますので。

この分散効果は、為替や先物ではあまり期待できません。

株で長期の分散投資をすれば、他の金融商品に比べ自動的に有利さを享受できると言うことです。

お年寄りの新規参入はできない

当然ながら70代の人が、新しく長期投資をすることは難しいです。

もしやるとすれば、自分の子孫に残すつもりで始めると言うのならあり得ます。

相続の問題が発生しますが…。

超長期投資はこのように、高年齢の人は新たに参入することは難しいです。

年齢の若さによって、自動的に有利さが割り当てられる仕組みになっていると言うことです。

含み損はひたすら配当で耐える

30年以上株を持つと決めたら、どんなに株価が下がっても配当や株主優待を得つつ、忍耐するしかありません。

それだけの長期間を経れば、通常は経済が成長します。

それに伴い株価も上がり、持ち株トータルで利が乗れば、そのままずっと放置。

それが株式投資の理想かも知れません。